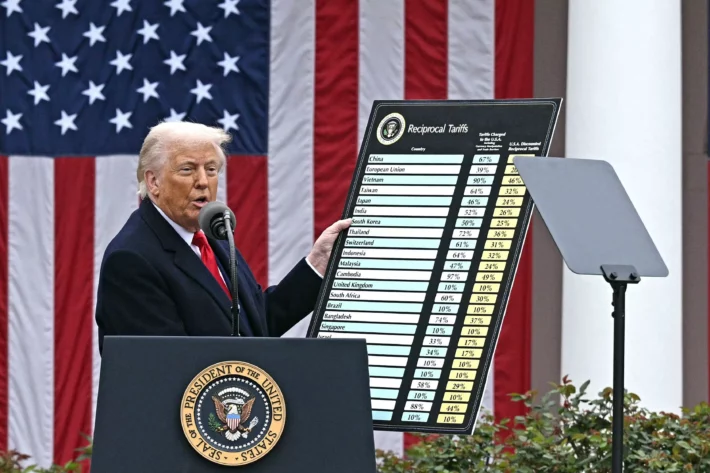

Em painel no TAG Summit, evento realizado pela TAG Investimentos nesta quarta-feira (7) em São Paulo, Bruno Serra, portfolio manager da Itaú Asset, Fabiano Rios, sócio-fundador e CIO da Absolute Investimentos, e Lucas Cachapuz, sócio e co-head da estratégia Synergy da BTG Pactual Asset Management apresentaram as planos que deram certo no último mês. Muitas deles ligadas às oscilações causadas pelo pacote de tarifas recíprocas anunciadas pelo presidente americano Donald Trump, em 02 de abril, que ditou o rumo dos ativos de investimento global.

O Itaú Janeiro Multimercado deu 3,85% em abril, segundo o Mais Retorno. Para isso, capturou o fechamento da curva de juros no Brasil e no Reino Unido, mantendo posição comprada em euro e outras moedas do G10. Ao longo do mês, o fundo aumentou a posição em ações americanas conforme o preço foi ficando favorável. “A carteira do final do mês terminou muito diferente daquela do início”, disse Serra, da Itaú Asset.

Na Absolute, os 2,44% de retorno mensal do Absolute Hedge FIC FIM vieram da posição vendida em ações americanas e em dólar contra uma cesta de moedas. Após o “Liberation Day”, nome dado por Trump ao tarifaço, a carteira também teve de ser alterada. “Vínhamos com o call de que o excepcionalismo americano seria colocado em cheque em algum momento. Depois de longo período comprado em bolsa americana, estávamos vendidos em ações e moedas. O movimento de abril foi bruto e a gente acabou zerando algumas dessas posições – zeramos a posição vendida em ações americanas, sem voltar a comprar, preferimos bolsa europeia, mas ainda gosto da posição vendida em dólar”, explicou Rios, COO da gestora.

A Synergy é a família de fundos recém-lançada pelo BTG. Em seu primeiro mês completo, fez 3,28% de retorno no BTG Synergy Equity Hedge, também com posições vendidas em bolsa americana, mas com algumas apostas locais. O fundo fez dinheiro com empresas brasileiras de consumo, que subiram bem em abril com o anúncio do programa de consignado privado. “Ganhamos algum dinheiro com venda de empresas de commodities e com empresas de ouro, outra tese que contribuiu bastante no mês”, disse Cachapuz.

Menor descorrelação, melhor para a gestão

A ampla gama de estratégias possíveis para gerar retorno ao investidor, comprovada em abril, é tida pelos gestores como um facilitador de performance. Algo que não vinha acontecendo havia tempos e poderia ajudar a explicar a janela ruim vivida pelos multimercados. A classe de ativos teve em 2024 seu maior nível de resgates da história e boa parte dos fundos não superava o CDI em janelas de até 5 anos antes do desempenho conquistado em abril.

Bruno Serra, da Itapu, explicou que os ativos globais operaram com forte correlação de desempenho desde a pandemia da covid-19. Mais recentemente, boa parte dos produtos de investimento respondiam sobretudo às oscilações de juros nos EUA. “Mesmo o gestor que é excepcional terá dificuldade quando a correlação estiver muito alta. Até meados de 2024, minha sensação era de que eu precisava de um dado que indicasse queda dos juros americanos para ganhar dinheiro em todos os outros ativos. Agora, as histórias começaram a se diferenciar e ficou muito melhor para operar”, disse.

Para Fabiano Rios, da Absolute, ter tendências claras de mercado não é algo necessário para entregar resultados. Mas é um facilitador, pontuou.