Os rendimentos caem à medida que os preços dos títulos sobem, e o retorno anual do título do Tesouro de dois anos – o mais sensível a mudanças nas taxas de juros – caiu 10 pontos-base na tarde de segunda-feira (10), chegando a 3,90%, enquanto os investidores correram para ativos considerados “livres de risco”. Enquanto isso, o rendimento do título do Tesouro de 10 anos, referência para taxas de hipotecas e outros empréstimos na economia, recuou cerca de nove pontos-base para 4,23%.

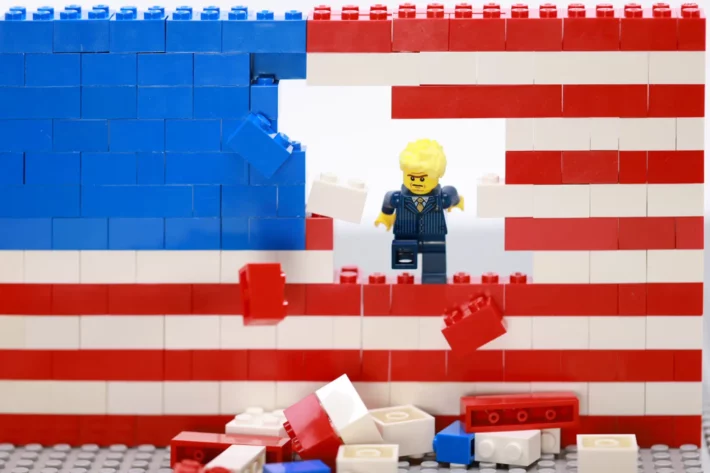

As ameaças tarifárias intermitentes do novo governo afetaram significativamente a confiança dos consumidores e das empresas. Trump pode ter usado o mercado de ações como um termômetro durante seu primeiro mandato, mas, desta vez, ele e seus assessores econômicos têm se mostrado desafiadores, enfatizando que estão dispostos a suportar dores econômicas de curto prazo para remodelar a economia dos EUA.

Matt Sheridan, gerente de portfólio de estratégias de renda na AllianceBernstein, disse que a maioria de Wall Street ainda não está pronta para afirmar com certeza que uma recessão está a caminho. No entanto, à medida que o S&P 500 caiu mais de 2% para seu nível mais baixo desde setembro, ele destacou que a volatilidade que dominou o mercado de títulos nos últimos anos agora está atingindo as ações.

“As pessoas perceberam que a incerteza chegou”, disse Sheridan. “E ela veio para ficar.”

Os títulos sempre foram vistos como uma proteção natural contra a volatilidade das ações, e os temores sobre a fraqueza econômica têm levado a um fluxo defensivo para os Treasuries (títulos da dívida estadunidense), disse Jay Hatfield, CEO da Infrastructure Capital Advisors, que administra ETFs (fundo de investimento negociado na Bolsa de Valores como se fosse uma ação) e fundos hedge (proteção para tentar diminuir os efeitos da volatilidade do mercado financeiro sobre seus ativos).

“Quando o mercado de ações está fraco, significa que o Fed provavelmente vai cortar as taxas em algum momento”, afirmou ele.

Mesmo que o banco central demore a flexibilizar sua política monetária, Hatfield disse que os investidores impulsionarão a queda dos custos de empréstimos ao comprar títulos de 10 anos à medida que os sinais de fraqueza econômica aumentam. De acordo com o CME FedWatch, os mercados estão precificando atualmente três cortes de 25 pontos-base pelo Fed até o final do ano.

Um novo tipo de “Trump trade”

Os rendimentos dos títulos dispararam antes da posse de Trump, pois muitos investidores estavam otimistas com sua suposta agenda pró-crescimento de cortes de impostos e desregulamentação, além da possibilidade de que sua política tarifária pudesse gerar inflação. No entanto, esse movimento se reverteu, com o rendimento do título de 10 anos caindo cerca de 60 pontos-base desde seu retorno ao cargo, à medida que a incerteza pesa sobre a atividade econômica.

A estimativa “GDPNow” do Fed de Atlanta atualmente indica uma contração de -2,4% no trimestre, em comparação com uma previsão de mais de 2% de crescimento há menos de duas semanas. Enquanto isso, os últimos dados de inflação, divulgados na quarta-feira (12), alimentam temores de um cenário pior de estagflação.

Hatfield, por sua vez, acredita que a política monetária tem sido excessivamente rígida por tempo demais.

“É como se as pessoas estivessem começando a perceber isso agora, mesmo que tenhamos avisado desde o começo do ano”, disse ele. “Todos os dados têm sido péssimos – déficit comercial, vendas no varejo, índices ISM. Nada tem sido bom.”

À medida que aumentam as chances de um corte na taxa do Fed, Sheridan afirmou que faz sentido os investidores não apenas saírem das ações, mas também de produtos do mercado monetário, cujos rendimentos podem cair rapidamente se a taxa básica for reduzida.

Porém, os mercados já passaram por isso recentemente.

Durante a crise bancária de 2023, Sheridan lembrou que os rendimentos de dois anos caíram cerca de 100 pontos-base e os traders (investidor que compra e vende ativos financeiros na Bolsa de Valores) precificaram seis cortes de juros devido ao medo de uma crise de crédito. Nenhuma dessas reduções se concretizou.

O que os mercados estão fazendo hoje, segundo ele, não é necessariamente um sinal de recessão de Donald Trump iminente, mas sim uma resposta racional a uma enorme incerteza. Em outras palavras, isso era esperado quando a maior economia do mundo decide colocar sua política comercial em estado de turbulência.

Esta história foi originalmente apresentada na Fortune.com

c.2025 Fortune Media IP Limited Distribuído por The New York Times Licensing Group

- Este conteúdo foi traduzido com o auxílio de ferramentas de Inteligência Artificial e revisado por nossa equipe editorial. Saiba mais em nossa Política de IA.