O viés da confirmação, por exemplo, faz com que a pessoa dê mais valor às informações que confirmam as suas próprias ideias. O investidor fica literalmente cego e não consegue enxergar os limites de sua própria ignorância. Compreender logo cedo que dificilmente a sua capacidade de análise estará acima da média, ajuda e muito, no momento de praticar a humildade perante o mercado.

Minha mais recente leitura caiu como uma luva para o artigo de hoje, uma indicação, inclusive, de um aluno AGF. Talvez você conheça o autor Guy Spier por uma de suas façanhas em 2008: ao lado de Mohnish Pabrai, ele desembolsou a bagatela de US$ 650 mil para jantar com Warren Buffett durante um leilão beneficente.

Mas nem sempre o gestor foi um grande fã do nosso querido velhinho. Essa história é contada na excelente obra “The Education of a Value Investor”, que narra a transformação do ambicioso e arrogante investment banker de Wall Street em um humilde e recluso Value Investor. Uma verdadeira versão Yankee dos nossos queridos Faria Limer’s…

Por anos, Guy lutou contra o pior tipo de viés, de longe o mais perigoso entre todos, o da autoconfiança excessiva. Esse comportamento leva os investidores a confiarem demais nas suas opiniões e vivências, superestimando a parcela de responsabilidade que tem sobre os seus ganhos. Já parou para pensar que você pode ter ganhado na Bolsa até agora por pura sorte? Bom, se você sobreviveu à 2020 certamente já teve a chance de testar essa teoria.

Essa foi uma das frases ditas pelo autor causou maior impacto em mim: “My goal as an investor is to compound money for my shareholders, not to pick unnecessary fights or conduct myself like an avenging moral crusader”. Na tradução: “Meu objetivo como investidor é gerar juros compostos para os meus acionistas, não comprar brigas desnecessárias ou agir como um vingador da boa moral”.

Quero dizer que nem eu, nem o Ações Garantem, muito menos o Luiz Barsi, fazemos o que fazemos para tentar te convencer que a nossa estratégia é a melhor ou a mais correta. Isso não existe. Mas verdade seja dita: a metodologia se provou por 50 anos e muito provavelmente continuará dando certo no futuro, justamente porque o tempo e os juros compostos são implacáveis.

O fato de o método ser simples, atemporal e democrático assusta aqueles que contam dificuldades para vender facilidades. Sendo assim, precisamos quebrar e esclarecer algumas objeções que acabam surgindo no meio do caminho, plantadas pelo mainstream para te convencer que você não é capaz de investir sem eles.

Este texto, na verdade, foi pensado principalmente para você, cético sobre a nossa estratégia, mas que está aqui lendo sobre o que não concorda.

3 MITOS SOBRE O JEITO BARSI DE INVESTIR

1 – “Só os dividendos importam”

Comumente a estratégia é reduzida a uma interpretação simplista, de caça aos dividendos a qualquer custo. Claro que este pilar é imprescindível, mas a atenção à perenidade e a capacidade de distribuição sustentável estão sempre presentes em todas as tomadas de decisão.

Barsi aprendeu essa lição algumas vezes durante sua trajetória, inclusive na sedução trazida por dividendos gordos, um dos grandes erros que cometeu durante sua trajetória como investidor. O mais emblemático foi o caso da OI, uma empresa que teoricamente se encaixava em nossas premissas.

A situação da companhia foi piorando e para acalmar os ânimos a administração garantiu que o fluxo de dividendos não só seria mantido, como o payout aumentaria. Apesar dos consecutivos sinais de perda de fundamento, Barsi insistiu no papel justamente por causa deste compromisso.

Em resumo, somos extremamente criteriosos e analisamos a fundo se uma empresa tem de fato capacidade de distribuir proventos de maneira responsável. Se a intenção é se tornar sócio das empresas, precisamos garantir algum nível de visibilidade sobre sua continuidade e o pagamento de dividendos desenfreado vai de encontro a esse objetivo.

2- “Vou ter que esperar muito tempo para ver resultados”

Esse é um dos mitos que mais escutamos dos investidores e uma simples simulação pode provar o contrário. Suas chances de retorno se tonarem materiais serão maiores se você focar no Longo Prazo, claro. De novo, as ações precisam de TEMPO para que possam dar lucro – e lucro é tudo que importa para o mercado no horizonte que estamos buscando.

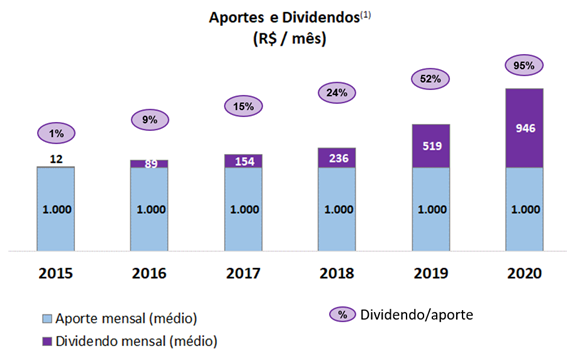

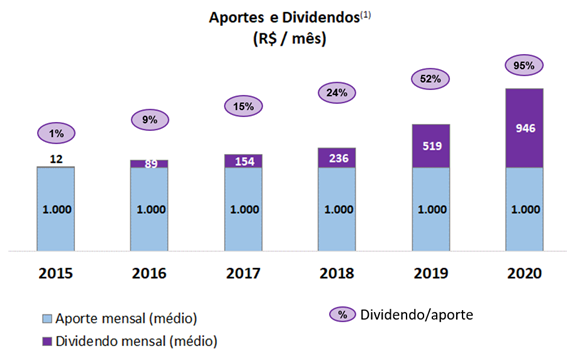

A simulação acima é uma parte do estudo que realizamos durante o treinamento Independência ou Sorte, Nunca é Tarde para Viver de Renda. Um investidor que aportasse religiosamente R$ 1.000 por mês e reinvestisse os dividendos em BBSE3 durante 5 anos, chegaria ao final do último ano com uma renda média mensal praticamente igual ao valor do seu aporte inicial.

O desempenho na vida real de cada investidor na Bolsa vai depender de inúmeros outros fatores que fogem ao nosso controle. Obviamente, quanto antes começar e maior for o seu poder de aporte, melhor. Mas isso não quer dizer que no médio prazo você não possa ter retornos satisfatórios como o estudo acima.

3- “A estratégia está ultrapassada”

Ser um investidor previdenciário é como assistir grama crescer, e na maioria das vezes a grama do vizinho vai parecer muito mais verde do que a sua. O longo prazo, ao contrário do que muitos dizem, não é uma tarefa tão fácil. Você deverá se conformar, principalmente em ciclos de alta, com ganhos exorbitantes acontecendo ao seu lado do qual você não vai participar.

Até o próprio Buffett passou por situação semelhante no final da década de 1990, quando se recusou a investir nas empresas de tecnologia que estavam na moda. A sua rentabilidade mais modesta foi contestada em detrimento das grandes valorizações, que mais tarde se tornariam a Bolha das PontoCom.

Aqui uma lição importante, Buffett não precisou de modelos matemáticos complexos ou de análises extremamente técnicas para escapar dessa enrascada. Ele simplesmente se manteve fiel à sua estratégia e não deixou que as suas convicções fossem abaladas.