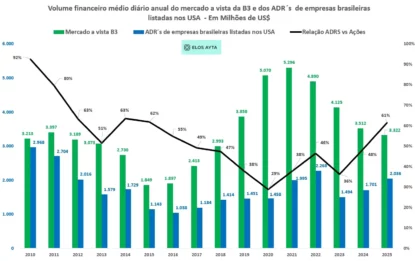

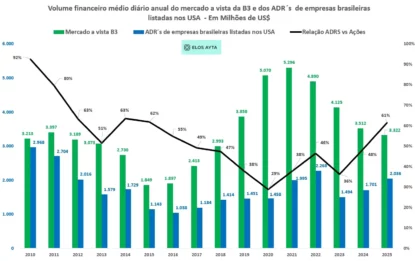

Em 2025, até 30 de maio, os ADRs (American Depositary Receipts) de empresas brasileiras listadas em Nova York, movimentaram o equivalente a 61% do volume financeiro médio diário anual do mercado à vista da B3. É o maior percentual desde 2015, quando o volume em NY equivalia a 62% do negociado na bolsa brasileira.

Esse dado não é apenas técnico. É simbólico. Indica uma migração real da relevância operacional e da atenção do investidor global para fora do ambiente doméstico, marcando uma inflexão importante na forma como as empresas brasileiras se relacionam com os mercados de capitais.

Reversão de um ciclo

Na última década, a relação entre ADRs e B3 oscilou bastante. Em 2010, em plena bonança dos BRICs, os ADRs movimentaram impressionantes 92% do volume da B3. Já em 2020, em meio à pandemia e aos estímulos locais, esse número despencou para 29%, o menor da série histórica.

Desde então, o movimento é de retomada. A liquidez da B3 vem diminuindo de forma constante: caiu de US$ 5,29 bilhões por dia em 2021 para US$ 3,32 bilhões em 2025 (até maio).

Já os ADRs brasileiros em NY passaram de US$ 1,49 bilhão/dia em 2023 para US$ 2,03 bilhões/dia em 2025 — um crescimento robusto.

Essa reversão de tendência não se deve apenas à perda de liquidez da B3, mas também ao ganho de atratividade das bolsas americanas. Em tempos de juros elevados no Brasil, inflação resistente e incertezas fiscais, o investidor global prefere operar em casa.

Nesse sentido, o ambiente econômico que ele encontra em Nova York, com sua profundidade de mercado, previsibilidade cambial e governança clara, oferece uma vitrine melhor.

ADRs mais líquidos que ações

O avanço dos ADRs não é percebido apenas nos dados agregados de movimentações das empresas brasileiras no mercado norte-americano. O cenário é desfavorável à B3 também quando olhamos os principais ativos no detalhe.

Em 2025, cinco empresas brasileiras movimentam mais em ADRs do que em ações na B3. A Petrobras PN lidera com folga: seu ADR (PBR.A) tem 3,73 vezes mais liquidez do que as ações locais. Em seguida, aparecem Vale ON (1,31 vez) e Itaú Unibanco PN (1,10 vez). Também figuram nesse grupo Bradesco PN e Embraer ON.

Ao todo, 15 ADRs de empresas brasileiras movimentam o equivalente a mais de 25% do volume das respectivas ações na B3 — uma métrica que mostra o peso crescente do investidor institucional estrangeiro. A decisão de listar papéis em NY, nesse contexto, se revela estratégica.

Uma bolsa de 25 ativos?

Mas talvez o dado mais revelador apareça quando olhamos para a concentração da liquidez. Os 25 ativos mais líquidos — entre ADRs e ações brasileiras — respondem por 99,9% de todo o volume médio diário anual da B3. Entre eles, estão 10 ADRs e 15 ações locais.

O ADR do Nubank (NU) lidera com US$ 613,9 milhões por dia, seguido por Vale (US$ 314,1 mi) e Petrobras (US$ 251,6 mi), ambos também na versão ADR.

A presença de apenas 25 papéis representando praticamente todo o volume da bolsa brasileira é um sinal claro de fragilidade estrutural. Podemos chamar isso de uma Bovespa, ou seria mais exato dizer que temos um “clubinho” de 25 ativos?

Trata-se de uma provocação, é claro, mas com o intuito de jogar luz sobre um nível de concentração que tem tornado nosso mercado vulnerável a choques específicos e, ao mesmo tempo, reduzido as oportunidades de diversificação para o investidor local e estrangeiro.

Vantagens e armadilhas

Se tantas empresas brasileiras têm mantido ADRs listados na bolsa de Nova York, é evidente que essa decisão oferece benefícios. Os principais são o acesso direto a capitais globais, maior visibilidade institucional, valorização de marca e governança e diversificação de base acionária.

Mas isso não significa que tudo são flores. Quem considera embarcar nesse tipo de operação financeira precisa levar em conta algumas barreiras imporantes, como o custo elevado de compliance

(especialmente com a SEC), a exposição jurídica mais severa, a demanda constante por transparência e resultados, além, é claro, da variação cambial afetando a percepção de preço.

Para empresas sólidas e com apetite global, os ADRs funcionam como uma alavanca de internacionalização. Já para negócios locais, ou aqueles que ainda estão se consolidando, o fardo pode acabar sendo maior que o benefício.

Ainda assim, diante da compressão de liquidez na B3, ter uma alternativa robusta no mercado americano é uma válvula de sobrevivência — e, em alguns casos, de expansão.

O sintoma e a doença

A disparada da liquidez dos ADRs brasileiros não é um evento isolado — é um espelho fiel do desalinhamento entre o Brasil e o investidor global. Enquanto o cenário local segue permeado por incertezas macroeconômicas e fiscais, a liquidez migra silenciosamente para Nova York.

Não se trata apenas de perder volume. Trata-se de perder relevância. O desempenho da B3 hoje é quase um reflexo dos mesmos 25 ativos de sempre — e isso é sintoma de um mercado que precisa se reinventar para voltar a ser protagonista.