Correlação é uma medida estatística que avalia a relação entre o comportamento de duas variáveis. Assim, o preço de uma ação da Petrobras na B3 e de sua correspondente em Nova Iorque, corrigido pelo dólar, tem o mesmo comportamento. Então correlação +1. Já o número de sorvetes vendidos numa praia no Vietnã e a cotação do Ibovespa não tem relação nenhuma, então correlação zero. Já o volume de recursos investido em saneamento e a mortalidade infantil devem ter uma relação oposta, provavelmente próxima de -1.

A proposta de Markowitz era simples: invista em ativos com correlação negativa, idealmente -1, e você vai reduzir o risco. Um bom exemplo: você compra ações de fábrica de pneus e para reduzir o risco, de recauchutadoras de pneus. Quando a economia está indo bem, vende-se muitos pneus novos e poucos recauchutados. Quando está indo mal, são os recauchutados que dominam. O resultado final é a redução da variação no retorno do seu investimento.

Proposta simples, não é? O problema é que não funciona bem na prática.

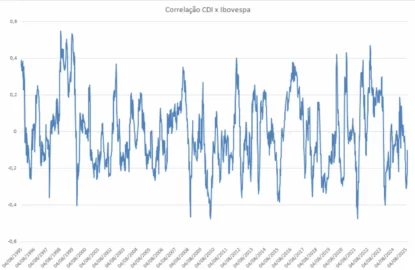

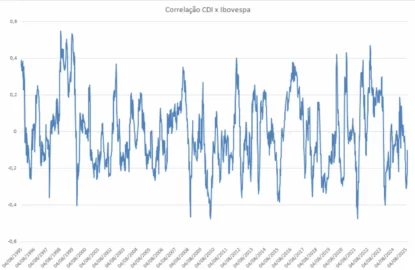

Em primeiro lugar a correlação entre ativos não é constante, varia muito. O gráfico mostra a correlação entre o Ibovespa e a Selic de 1995 até o momento.

Varia muito. Passa de +0,60 a -0,50. Não é possível nem supor que seja constante. Quanto mais usar essa medida como base para investimentos. E o mesmo vai acontecer com todas as séries que utilizarmos. Correlações não são constantes.

Mas mesmo que fossem constantes, achar em investimentos correlações negativas é muito difícil. Imagine investir na B3 e achar duas ações com comportamentos opostos. Uma delas terá que ir muito bem quando a economia vai mal, é difícil.

Por último temos mais um problema sério: nas crises os ativos tendem a ter comportamento similar. É só observar o que aconteceu no início da pandemia, em março de 2020. Títulos de renda variável e de renda fixa derreteram juntos.

Mas acima de tudo, o próprio Markowitz afirmou em entrevista há poucos anos que não utilizava seu método preferindo distribuir seu dinheiro igualmente entre os diferentes investimentos. Divertido!

Então, será que você não deve diversificar? Claro que deve. A diversificação tem um papel fundamental nos investimentos. Ela serve para reduzir o risco de crédito, isto é, o risco de quebra de um emissor de títulos. E sempre há esse risco. No Brasil tivemos recentemente as Lojas Americanas e nos EUA a Rite Aid. Ambas trouxeram grandes prejuízos para os investidores, mas os que estavam adequadamente diversificados absorveram as perdas facilmente.

O que é estar adequadamente diversificado? É ter uma diversificação tal que o prejuízo causado por um evento ruim seja rapidamente recuperado pelo retorno do restante da carteira. Uma receita fácil é considerar o retorno anual da sua carteira. Digamos que seja uma carteira no exterior voltada para corporate bonds high yield e que ela tenha um retorno anual da ordem de 6%.

Se você quer recuperar qualquer perda individual em um máximo de 6 meses, ela terá que ser no máximo de 3% do valor da carteira. Então você deverá ter no máximo 3% do seu dinheiro em cada investimento, ou aproximadamente 33 títulos no total, com montantes iguais de investimento em cada um.

Quer ser um pouco mais conservador e correr menos riscos? Dois meses é o máximo que você aceita como período de recuperação de uma perda individual? Então terá que ter 100 títulos na carteira.

Portanto, a diversificação não deve ser baseada em correlações, mas sim na ideia de redução do risco de crédito e no tempo máximo de recuperação de uma perda que você quer suportar.