Umas das operações de bolsa mais conhecida é o mercado de opções, muito utilizado como instrumento para proteger investimentos ou especular no curto prazo.

Publicidade

Umas das operações de bolsa mais conhecida é o mercado de opções, muito utilizado como instrumento para proteger investimentos ou especular no curto prazo.

CONTINUA APÓS A PUBLICIDADE

Neste artigo, vamos tratar apenas das opções sobre ações, mas também existem opções sobre contratos futuros, que serão abordadas em outro momento. Então, vamos entender como ele funciona.

Uma opção é o direito de comprar ou de vender um ativo, por preço predeterminado hoje, porém para execução em data futura. Deste modo, o mercado possui características padronizadas, têm data de vencimento, e garantias exigidas de quem negocia, como cobertura ou margem, estabelecidos pela B3 (Bolsa de Valores). Além disso, possui certas terminologias e é muito importante entendê-las antes de avançarmos no conteúdo.

Publicidade

Conteúdos e análises exclusivas para ajudar você a investir. Faça seu cadastro na Ágora Investimentos

Listamos aqui os principais termos deste mercado e suas características.

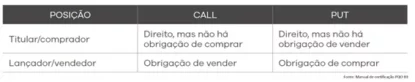

Há dois tipos de opções sobre ações negociadas na Bolsa de valores.

Confira um quadro com o resumo de direitos e obrigações dos titulares e lançadores de opções (Call e Put).

Destacamos que o comprador tem “direito”, mas não a obrigação.

Com relação ao exercício das opções, ou seja, o direito de o titular comprar a ação, no caso da Call, ou vender o ativo, no caso da Put, existem várias possibilidades. Entretanto, vamos nos concentrar em duas delas.

Vamos acompanhar um exemplo de como funciona na prática uma compra de opção de compra (Call).

Publicidade

Imagine que um ativo está valendo R$ 10,00 hoje. Você paga o valor do prêmio para ter o direito de adquiri-lo em data futura por esse preço. Supondo-se que o prêmio seja de R$ 2,00, se a ação valorizar e subir para R$ 15,00, você irá pagar apenas os R$ 10,00 combinados anteriormente. Porém, caso a ação esteja custando menos de R$ 10,00, você não exercerá seu direito e perderá o prêmio.

Em uma Compra de opção de venda, o cenário é um pouco diferente.

Imagine que um ativo está valendo R$ 10,00 hoje. O prêmio para ter o direito de vender o ativo em data futura por R$ 10,00 é de R$ 2,00. Se a ação se desvalorizar e for negociada por R$ 7,00, você irá vendê-la pelos R$ 10,00 combinados anteriormente. Porém, caso a ação esteja custando mais de R$ 10,00, você não exercerá seu direito e perderá o prêmio, ou seja R$ 2,00 limitando, seu prejuízo.

Conversamos sobre o assunto com Fabianos Montans, Gerente da área de Derivativos da Ágora Investimentos. Segundo ele, “as opções podem ser utilizadas pelos investidores principalmente para proteção contra riscos de volatilidade nos preços dos ativos das suas carteiras de ações. A opção de venda, por exemplo, é um instrumento muito eficaz para gerenciamento de risco de um portfólio, pois possibilita ao investidor detentor da opção vender o ativo a um preço preestabelecido, minimizando, portanto, o risco da desvalorização do portfólio em momentos de incerteza que geram volatilidade nos preços dos ativos. Além dessa funcionalidade de proteção, os investidores podem utilizar as opções para obter ganhos turbinados, tanto na alta quanto na baixa dos mercados. Existem diversas estruturas com opções que possibilitam ganhos com a volatilidade dos mercados sem a necessidade de comprar um ativo-objeto, como a estratégia Call Spread, que permite ganho na alta do mercado com risco limitado. Outro exemplo é a estratégia Put Spread, que possibilita ganhos com a queda do mercado com risco limitado. Essas estratégias permitem que os investidores obtenham exposição a diferentes setores do mercado, podendo diversificar seus investimentos a um custo baixo comparado com o custo da compra do ativo”.

O Especialista finaliza afirmando que “os investidores podem utilizar o mercado de opções para proteção das carteiras e também para obter ganhos turbinados em mercados voláteis”.

Fabiano Montans comenta que “para começar a investir com opções, o primeiro passo é se informar sobre como funciona este mercado e quais são suas características. Nesse sentido, uma ótima opção é acessar os conteúdos da Ágora Academy, plataforma de educação financeira que oferece diversos cursos do nível iniciante ao avançado. O segundo passo é o investidor definir quais são seus objetivos financeiros para, na sequência, estabelecer as estratégias com opções que melhor se ajustam aos seus objetivos. É importante que o investidor estude bem os cenários, identificando o lucro e o prejuízo máximo e a função de cada operação dentro do seu portfólio para que consiga gerenciar riscos. Assim, para investidores iniciantes no mundo de derivativos, é recomendado, no primeiro momento, evitar estratégias com muita alavancagem. Além disso, pode ser útil buscar a orientação de um profissional do mercado para auxiliar na definição das estratégias com opções”.

Publicidade

Há uma infinidade de operações que podem ser feitas utilizando opções e mesclando com ações. Tudo depende da estratégia e dos objetivos que o investidor possui.

Para ampliar seu conhecimento sobre opções, a Ágora Academy oferece o curso “Conheça melhor o mercado de opções”, que ajudará você a entender como funciona este mercado e diversas outras variáveis que não conseguimos abordar neste breve artigo. Oferecemos 50% de desconto para você iniciar seus estudos com o cupom Einvest50.

Curso Conheça melhor o mercado de opções – Ágora Academy

DISCLAIMER:

Publicidade

Este material é distribuído com o objetivo de prover informação e não configura oferta ou recomendação de produto. As informações contidas no material são consideradas confiáveis na data da sua publicação. Consulte os riscos das operações e a compatibilidade com seu perfil antes de investir, evitando operações inadequadas ou que estejam desenquadradas ao seu perfil no momento da adesão. Para mais informações, acesse o site.

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador