Publicidade

CONTINUA APÓS A PUBLICIDADE

Antes de entrar no histórico do real, vale a pena apresentar algumas ideias básicas sobre o funcionamento do câmbio. Afinal, o que garante que uma moeda valha este ou aquele valor?

Até a Belle Époque (lá pela década de 1910), a Inglaterra era a maior potência do planeta. Ela tinha a maior marinha de guerra e também mercantil e conseguiu auferir as maiores reservas de ouro do planeta. Assim, a libra esterlina era a moeda mais valorizada.

A partir das duas grandes guerras no início do século XX, em que as potências gastaram grande parte de suas reservas em despesas bélicas, os estoques de ouro minguaram. Inclusive os da Inglaterra, que fez parte do eixo aliado, responsável por derrotar o nazismo. E, como vencedor desse período, os Estados Unidos se consolidaram, tornando a moeda americana a mais importante do planeta.

Publicidade

Invista em oportunidades que combinam com seus objetivos. Faça seu cadastro na Ágora Investimentos

Desde então, o lastro da economia mundial deixou de ser o ouro e passou a ser o dólar. A maior parte das operações internacionais, em negócios e entre os Estados, ocorre por meio dele. Nas operações maiores, usa-se o dólar comercial; nas de “varejo”, a cotação do dólar de turismo.

As operações de câmbio ocorrem entre quaisquer moedas, mas é em relação à americana que se compara o quanto elas estão valorizadas. Assim, na hora de trocar reais por pesos argentinos, por exemplo, é a relação dessas moedas frente ao dólar que dá lastro à troca.

Essa é a razão por que se fala tanto na tal balança comercial. Quando um país exporta muito (como é o caso do Brasil, embora as commodities tenham pouco valor agregado) ou recebe muitos turistas, entram mais dólares; já quando se importa muito (em volume ou em relação ao valor dos produtos), é necessário comprar mais produtos em preço americano e isso se torna desfavorável ao país. E é por isso que a indústria, o agronegócio e diversos outros setores têm um papel estratégico.

Voltando ao câmbio: se o regime é flutuante, o Estado não apita nada? Sim, ele tem um papel importante. Ele pode optar, por exemplo, em ter um regime cambial fixo, flutuante ou atrelado. E, mesmo no caso de ter um câmbio flutuante (como o Brasil e a maior parte dos países adotam hoje), ou seja, dinamizado pelo mercado, o governo ainda tem na mão a decisão de emitir mais ou menos moeda, ou mais ou menos títulos, além de ajustar a taxa de juros.

Anos 1990: o teste de fogo

Hoje, o regime cambial é flutuante. Mas nem sempre foi assim. O Plano Real foi criado em 1994, quando Fernando Henrique Cardoso era ministro da Fazenda no governo Itamar Franco.

Publicidade

Entre muitos altos e alguns baixos, a moeda foi um sucesso: ela deu uma resposta tecnicamente bem-ajustada a um problema crônico.

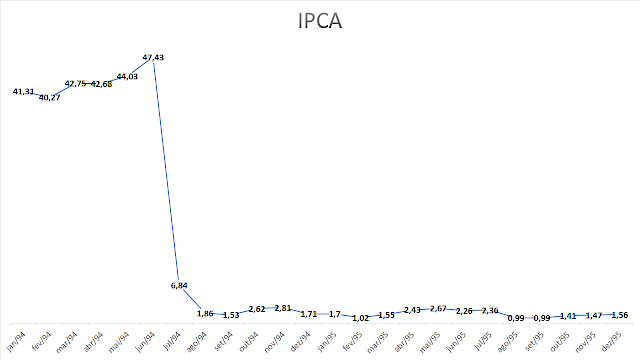

O nó do problema ocorreu na década de 1980, mas a verdade é que o Brasil nunca havia experimentado uma moeda consistente. Nos trinta anos que se passaram desde o início da ditadura militar até a criação do real, a inflação no Brasil chegou a somar 1.142.332.741.811.850%. Você não leu errado: com o valor de um pãozinho no início de 1994, você compraria mais de um trilhão deles na década de 1960.

Bom, o desafio era enorme. No mês anterior ao lançamento do real, a inflação foi de 46% em 30 dias. E a principal razão pela qual o real conseguiu responder bem a ela, criando terreno para que o Brasil esteja hoje entre as dez maiores economias do mundo, foi o fato do governo indexar o real diretamente ao dólar, ou seja, com intervenção estatal pesada. Isso custou um pouco ao Estado, é verdade, mas garantiu que a moeda brasileira não se dissolvesse novamente e foi suficiente para mostrar ao mercado que seria possível sustentá-la.

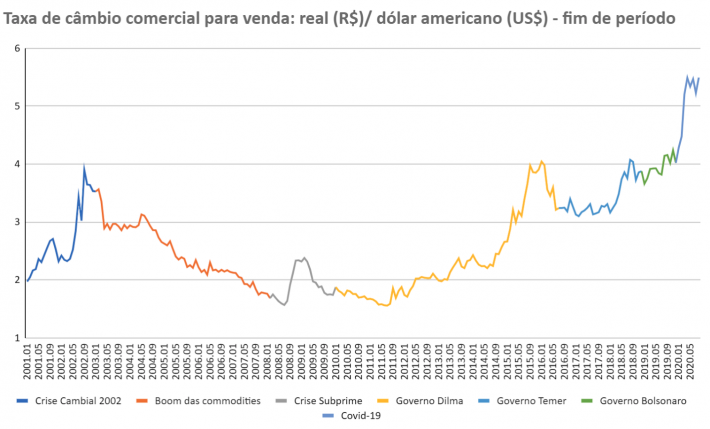

O real se manteve estável, com uma pequena desvalorização constante (um dólar valia cerca de R$ 1,2) até 1999. Nesse período, o Fundo Monetário Internacional (FMI) pressionou o Banco Central brasileiro a deixar de trabalhar com fundos cambiais derivativos, que davam segurança à economia brasileira. Isso assustou o mercado e afugentou investidores, que venderam a moeda brasileira e a desvalorizaram significativamente (um dólar passou a comprar mais de R$ 2).

Os anos 2000 iniciaram com o impacto desse sobressalto, cujos efeitos custaram mais de R$ 12 bilhões para serem contidos. Ainda assim, o real jamais recuperou o patamar anterior, mesmo com emissão de títulos do Tesouro indexados ao câmbio. E o cenário negativo se aprofundou em 2002 com o fenômeno Lula. Sem saber o que esperar do presidenciável, com histórico sindical e uma retórica crítica ao FMI e a compromissos fiscais de seus adversários, o dólar bateu quase R$ 4.

Publicidade

Uma vez eleito, Lula se mostrou amistoso aos investidores. Mas, apesar das sinalizações, o câmbio anterior só voltaria em 2005, em um movimento de valorização progressiva do real, que durou de 2003 a 2008.

O motivo dessa valorização foram as boas e velhas commodities, expertise brasileira. O mercado exterior fortemente aquecido demandou do Brasil uma série desses produtos e isso ajudou o País a performar melhor, atrair investimentos e reduzir a desvalorização diante do dólar. Com a economia fortalecida, a taxa Selic remunerava próximo de 14% ao ano, trazendo investimentos estrangeiros ao País.

Esse foi o período áureo da economia brasileira. Mas o fluxo foi interrompido no fim de 2008 por uma crise internacional, marcada pelo “estouro” da bolha imobiliária nos Estados Unidos. Isso foi tão significativo que a quebra das financeiras de Wall Street (o primeiro e mais marcante foi o banco Lehman Brothers) marcou uma redução na economia global de 3,6%, considerando o Produto Interno Bruto (PIB) de todos os países.

O Brasil foi diretamente impactado por isso e o real ficou desvalorizado por cerca de dois anos, oscilando próximo a R$ 2,4, elevado para o período.

A recuperação do Brasil em relação à crise de 2008 foi boa. Mas a fuga de capital e a instabilidade política voltaram a bater na porta. O País teve dificuldade em dinamizar a economia, atrair investimentos e equilibrar alguns pilares, como inflação, taxa de juros e custo de investimento. Nesse período, a desvalorização do real diante do dólar se acentuou.

Publicidade

Em 2016, Dilma Rousseff sofreu um impeachment. No fim do mesmo ano, o Congresso aprovou uma Proposta de Emenda Constitucional que envolveu um teto de custos públicos (uma espécie de compromisso fiscal assumido diante de empresários e investidores). O efeito foi duvidoso: apesar da medida, que ainda valerá por 15 anos, os demais governos tiveram dificuldade em valorizar a moeda, que cruzou o patamar dos R$ 4/dólar no período Temer e Bolsonaro.

E, se o cenário já não era positivo, o efeito pandemia foi o golpe mais duro na história do real, que oscila entre R$ 5 e R$ 6/dólar há alguns meses. Em parte, isso é consequência de investimentos mais conservadores. Com empresas fechando, mais investidores compram dólar, o barco mais seguro em meio à tempestade.

Mas é verdade também que a resposta do Brasil é especialmente frágil: o real derreteu 40% porque não há nitidez sobre o futuro do PIB e do horizonte fiscal.

Além disso, mais crises se somam e geram indefinição. Das denúncias de devastação ambiental envolvendo a Amazônia e o Pantanal brasileiros à postura ambígua do governo diante da vacinação, fundamental à retomada econômica, não há um bom horizonte para um ajuste cambial.

A pandemia criou um antes e depois na economia do mundo todo, aqui inclusive. A boa notícia é que a recuperação gradual está acontecendo.

Publicidade

Em 2021, no primeiro trimestre, houve um crescimento de 1% na economia em relação ao mesmo período do ano passado e 1,2% em relação ao último trimestre de 2020. Os valores anteriores estavam rebaixados em razão da covid-19, mas não deixam de animar. Afinal, em 2017, 2018 e 2019, o PIB cresceu 1,3%, 1,3% e 1,1% ao ano, respectivamente, e ganhou o apelido de “pibinho”.

Além disso, o Ibovespa, principal índice da B3, está fechando um bom segundo semestre, suficiente para reverter a timidez do primeiro trimestre do setor. Tudo indica que, animado pelo PIB trimestral, o gráfico feche entre 128 mil e 130 mil pontos, levando a tendência de consolidação e crescimento sutil para o 3T2021.

Tudo isso é pouco para poder afirmar que a década vai ser melhor, mas aponta para um caminho mais animador.

Fonte: Parmais, ADVFN, Estadão E-Investidor, Mais retorno.

Publicidade

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador