Leia mais: A pergunta de milhões: o banco central vai aumentar a taxa de juros?

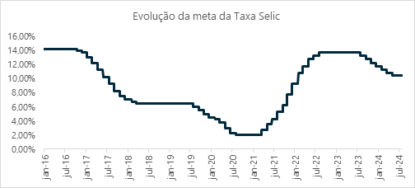

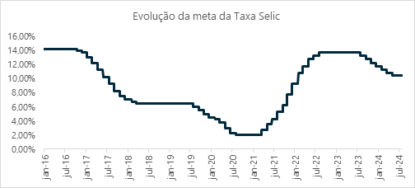

No entanto, as previsões de mercado são, por natureza, voláteis e incertas. No início de 2024, por exemplo, quando a Selic estava em 11,75%, o consenso era de que a taxa cairia para 9% até o final do ano. Isso não se concretizou devido a diversos fatores, incluindo as expectativas frustradas de cortes de juros nos EUA – previstos agora para acontecer na reunião do Fed desta Super Quarta. Esse exemplo ilustra como é difícil prever o futuro com precisão e, portanto, basear decisões de investimento nas expectativas de mercado é um erro.

O cenário econômico brasileiro também está pressionado por questões fiscais e pela inflação, que atualmente se encontra próxima ao teto da meta, de 4,5% (3% com tolerância de 1,5% para mais ou para menos). O governo apresentou recentemente a meta fiscal para 2025, mas o TCU (Tribunal de Contas da União) já apontou que as previsões de déficit zero são otimistas demais e que as premissas do governo para estabilização da dívida pública nos próximos anos são irrealistas. Esses fatores aumentam a incerteza no mercado e contribuem para que seja esperada uma postura mais cautelosa por parte da autoridade monetária, elevando a probabilidade de medidas mais rigorosas.

Selic: como ficam seus investimentos

Mas, então, o que fazer com seus investimentos se a Selic subir? A resposta é simples: nada.

Tentar prever e ajustar a carteira com base em decisões desta natureza é uma estratégia arriscada. No curto prazo, o impacto no mercado de ações ou no câmbio é imprevisível. A recomendação é de construir o portfólio pensando no seu objetivo de investimento, no seu perfil de tolerância e risco e, principalmente, entender a função de cada classe de ativos na sua carteira.

- Para investimentos de curto prazo (menos de 3 anos), o foco deve ser em ativos de renda fixa pós-fixados e com alta liquidez, como o Tesouro Selic, que oferece a segurança necessária para este objetivo – independentemente de a Selic estar em 2%, 5%, ou 12%.

- Para o médio prazo (3 até 10 anos), é possível diversificar a carteira incluindo outros ativos de renda fixa, inclusive ativos que possam ter retornos excedentes à Selic, mas é importante entender que isso aumenta o risco. ETFs de renda fixa, Fundos de Infraestrutura ou Fundos Imobiliários de papel são instrumentos que costumam ser adequados para estes tipos de objetivos.

- No longo prazo (acima de 10 anos), a alocação deve ser entre renda fixa e variável, de acordo com o seu perfil. Para este caso, além dos ativos citados acima, ETFs de renda variável também podem entrar na carteira para perseguir retornos robustos neste horizonte de tempo.

Em nenhum dos cenários há motivo suficiente para ajustar a carteira por causa de decisões de juros tomadas pelo Banco Central.

Um ponto importante a considerar é que o mercado já precifica as expectativas futuras. Por exemplo, quando a Nvidia divulgou resultados excelentes no início de setembro, seu preço caiu. Isso aconteceu porque o mercado já tinha expectativas embutidas no preço, que eram ainda maiores do que os resultados divulgados. Essa lógica se aplica também às expectativas sobre as taxas de juros e seus impactos nos preços dos ativos.

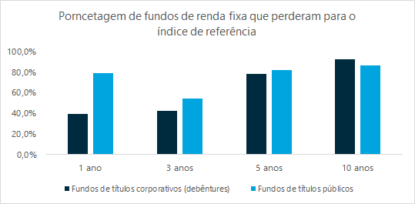

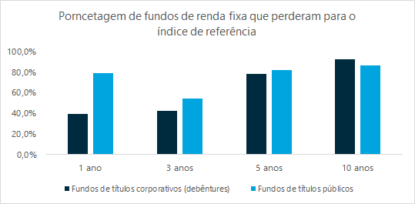

Além disso, mesmo gestores profissionais têm dificuldade em acertar esses movimentos. O estudo SPIVA, da S&P Global, que avalia a performance de fundos de gestão ativa, mostra que a maioria dos gestores não consegue superar seus benchmarks, mesmo em renda fixa, onde se espera uma maior previsibilidade. Em 5 anos, mais de 70% dos fundos de renda fixa perdem para seus índices de referência. Em 10 anos, esse número sobe para mais de 90%. Se fosse trivial operar com ativos conforme as decisões do Copom, imagina-se que o resultado seria bem diferente.

Portanto, é essencial manter uma estratégia de investimento baseada no seu perfil e objetivos, em vez de reagir a cada nova decisão do Copom sobre a Selic. Movimentações de curto prazo podem ser imprevisíveis e já estão, muitas vezes, refletidas nos preços dos ativos. A melhor abordagem é construir um portfólio diversificado e alinhado ao seu horizonte de investimento e tolerância ao risco. Assim, você pode aproveitar oportunidades de crescimento no longo prazo sem se preocupar com as oscilações momentâneas do mercado. Foco na consistência e disciplina trará resultados mais robustos.

*Raquel Zucchi Silveira é head of research na Investo, mestre em Economia pela FGV/EESP e autora do livro O Mínimo Sobre Investimentos.