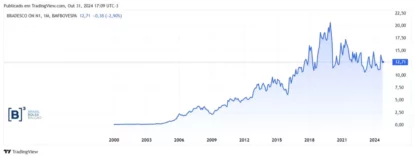

Esse investimento em ações do Bradesco, no entanto, já foi melhor. Na máxima, quando bateu R$ 23 por ação, os R$ 5 mil de 2001 chegaram a valer mais R$ 1,4 milhão em 2019.

Desde seu auge, há cinco anos, o banco vem sendo penalizado pelo mercado porque não consegue repetir a rentabilidade que marcou a operação no início deste século.

Não foi diferente com o último resultado divulgado nesta quinta (31). Mesmo mantendo uma trajetória de recuperação na lucratividade, o BBDC3 apresentou um retorno sobre patrimônio líquido (ROE) de 12,4%, resultado modesto em comparação a seus pares, como Itaú e Banco do Brasil, na casa dos 20%, que ainda vão divulgar seus resultados do terceiro trimestre de 2024.

“O mercado espera mais do Bradesco. Até mesmo o presidente (Marcelo Noronha) admite que o processo de recuperação está sendo lento. Aí, o mercado penaliza e hoje a ação cai 4%”, comenta Max Bohm, estrategista de Ações da Nomos, empresa de assessoria de investimento. No seu pior momento, o banco apresentou um ROE de 7%.

Espelho da economia brasileira

A história de valorização do Bradesco nas duas primeiras décadas dos anos 2000 é um espelho dos bons e maus momentos da economia brasileira neste período. É possível ver no gráfico de BBDC3 a sua forte valorização a partir de 2004, nos primeiros governos Lula e sua abrupta queda e recuperação no pós-crise de 2008.

“Esse foi um período bom, os brasileiros consumiram mais seguros, crédito, serviços. Os outros bancos também têm gráficos parecidos. As ações são reflexos dos bons resultados e isso se manteve até 2020″, observa Bohm.

Antes disso também é possível ver refletido no gráfico de Bradesco a crise de 2016 do governo Dilma e a posterior recuperação com Michel Temer e até chegar a Covid.

Banco do Brasil é melhor negócio que Bradesco?

A partir daí, a instituição passou a performar abaixo dos concorrentes e, internamente, vem trabalhando para melhorar questões relativas a inadimplência, à rentabilidade de sua carteira de crédito, serviços e reduzir despesas. “O problema é que este banco tem uma estrutura engessada. Seu processo é mais moroso. O que o Itaú (ITUB4) e BTG (BPAC11) fazem em três trimestres, o Bradesco precisa de seis”, avalia o estrategista da Nomos.

Bohm argumenta que, neste momento, os concorrentes são melhores investimento e que o Bradesco deve demorar pelo menos mais três trimestres para chegar aos 20% de ROE. Para ele, o Banco do Brasil (BBAS3) é um melhor negócio, porque apresenta uma melhor rentabilidade e é mais barato. “Em termos de múltiplos, o Bradesco negocia a 8 vezes o lucro (P/L), enquanto o BB está em 4 vezes. Preferimos o BB, mesmo sendo um ativo do governo.”