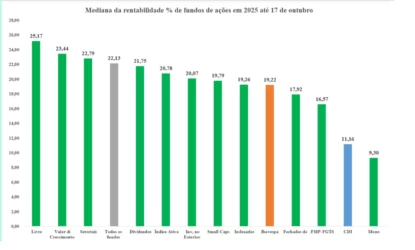

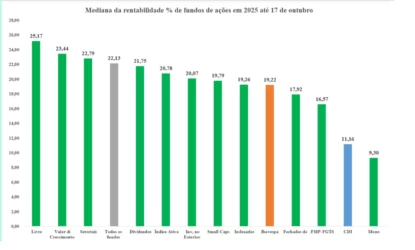

Os números revelam que pelo menos metade dos fundos de ações teve retorno superior ao principal índice da bolsa brasileira neste ano, sinal de recuperação parcial da indústria de gestão ativa.

Os líderes em rentabilidade

Entre as diferentes categorias de fundos, os de ações livres lideram o ranking, com mediana de 25,17%. Logo atrás aparecem os fundos de valor e crescimento (23,44%) e, em seguida, os fundos setoriais (22,79%). A rentabilidade desse “top 3” superou a mediana geral do mercado.

No total, oito das onze categorias analisadas bateram o Ibovespa em 2025.

Já os fundos fechados de ações (17,92%), fundos FMP-FGTS (16,57%) e fundos monoação (9,30%) tiveram desempenho inferior ao índice. No caso desse último, seu desempenho também ficou abaixo do CDI, que marcou 11,16% nos últimos 12 meses.

Por que analisar a mediana?

A mediana consegue nos dizer qual é o retorno “típico” dos fundos, sem que o dado seja distorcido por casos extremos de sucesso ou fracasso, como seria o caso se considerássemos a média.

Isso é relevante porque o setor costuma ter forte dispersão de resultados: poucos fundos entregam retornos excepcionais, enquanto muitos ficam abaixo da média. Observando a mediana, o investidor tem uma visão mais fiel do desempenho real da indústria e pode comparar se a gestão ativa está de fato agregando valor frente a benchmarks como o Ibovespa e o CDI.

Desempenho no médio prazo

Nas análises por janelas móveis (1 a 5 anos), o cenário que emerge é mais complexo.

Comecemos pelos destaques negativos: os únicos casos de rentabilidade negativa fora do curto prazo são (a) os fundos de valor e crescimento em 4 anos (-3,86%) e (b) as três janelas mais longas dos fundos de small caps (3, 4 e 5 anos). A data de referência aqui permanece sendo o dia 17 de outubro.

| Mediana da rentabilidade de fundos de ações até 17 de outubro de 2025 |

| Classe de fundo |

2025 |

1 ano |

2 anos |

3 anos |

4 anos |

5 anos |

| Ações Livre |

25,17 |

11,44 |

25,60 |

26,42 |

14,63 |

28,69 |

| Ações Valor & Crescimento |

23,44 |

9,46 |

19,24 |

13,40 |

-3,86 |

4,56 |

| Ações Setoriais |

22,79 |

10,61 |

30,61 |

34,64 |

29,46 |

44,43 |

| Todos os fundos de ações |

22,13 |

10,75 |

24,93 |

26,43 |

15,42 |

32,66 |

| Ações Dividendos |

21,75 |

11,57 |

28,22 |

30,19 |

33,66 |

58,42 |

| Ações Índice Ativo |

20,78 |

9,83 |

21,08 |

20,82 |

16,90 |

33,06 |

| Ações Investimento no Exterior |

20,07 |

11,93 |

30,20 |

34,39 |

16,90 |

34,54 |

| Ações Small Caps |

19,79 |

5,54 |

7,07 |

-3,46 |

-16,68 |

-0,74 |

| Ações Indexados |

19,26 |

9,68 |

23,44 |

25,44 |

24,10 |

42,60 |

| Ibovespa |

19,22 |

9,64 |

23,72 |

26,20 |

25,08 |

45,87 |

| Fechados de Ações |

17,92 |

9,69 |

19,34 |

16,07 |

5,20 |

15,80 |

| Ações FMP-FGTS |

16,57 |

5,43 |

3,86 |

29,56 |

18,46 |

52,97 |

| CDI |

11,16 |

13,54 |

26,08 |

43,04 |

59,10 |

64,14 |

| Mono Ação |

9,30 |

3,85 |

3,40 |

38,55 |

101,34 |

139,33 |

| Elos Ayta |

Esses números refletem, dentre outras coisas, a dificuldade enfrentada pelas empresas de menor capitalização desde o fim da pandemia.

Todas as demais categorias apresentaram resultado positivo em todas as janelas. Isso indica que o investidor que manteve posição por prazos mais longos, fora dos nichos mais voláteis, conseguiu ganhos consistentes ao longo do tempo.

O desafio de bater Ibovespa e CDI

Quando comparadas ao Ibovespa, as categorias mostram um padrão de dispersão crescente:

- No ano corrente, 3 categorias perderam do índice;

- Na janela de 1 ano (últimos 12 meses), foram 4 categorias;

- Em 2 anos, o número sobe para 7 categorias;

- Em 3 anos, são 5 categorias;

- Em 4 e 5 anos, são 9 os grupos de fundos que tiveram desempenho inferior ao Ibovespa.

Essa tendência sugere que a gestão ativa tem se concentrado no curto prazo, enquanto no horizonte de longo prazo os resultados convergem para o comportamento do mercado.

Entre as classes avaliadas, apenas os fundos de dividendos se destacam positivamente: venceram o Ibovespa em todas as seis janelas temporais analisadas.

Mesmo assim, nenhuma categoria superou o CDI consistentemente nos cinco anos, o que evidencia a resiliência da renda fixa no cenário de juros elevados.

Insights adicionais

- Fundos setoriais e de investimento no exterior aparecem com forte recuperação em janelas de 3 e 5 anos, um reflexo da diversificação internacional e da retomada de alguns setores específicos, como energia e tecnologia;

- A mediana de fundos indexados (19,26% no ano) ficou praticamente empatada com o Ibovespa (19,22%), confirmando o papel dos fundos passivos como alternativas eficientes e de baixo custo para o investidor mais conservador;

- O desempenho fraco dos fundos mono ação, mesmo com ganhos expressivos em janelas longas, evidencia o alto risco de concentração: como esses fundos dependem fortemente de uma única empresa, a volatilidade é maior.

Em síntese, o bom desempenho dos fundos de ações frente ao Ibovespa neste ano representa certamente um respiro para quem trabalha com gestão ativa, após anos tão difíceis.

Porém, quando olhamos para as janelas de médio-longo prazo, fica claro que consistência ainda é o principal desafio. Poucas categorias de fundos conseguem sustentar uma vantagem sobre o Ibovespa por períodos mais alongados, e nenhuma supera a renda fixa com regularidade.

A mensagem que fica para o investidor é clara: diversificação, horizonte de longo prazo e atenção à estratégia de cada fundo continuam sendo itens obrigatórios na busca por retornos sustentáveis.