O reflexo é claro: os fundos mais arriscados, como ações e multimercados, vêm registrando saídas expressivas de recursos, enquanto a renda fixa se consolida como o grande porto seguro do período.

Um levantamento exclusivo feito pela DataBay, que monitora de perto a movimentação dos diferentes segmentos da indústria e dados financeiros e econômicos onshore e offshore, mostra que entre janeiro e julho os fundos de ações perderam nada menos que R$ 41,7 bilhões em saídas líquidas.

O número, por si só, já seria alarmante, mas a situação é ainda mais grave quando olhamos para os multimercados, que somaram R$ 86,7 bilhões em resgates. No sentido oposto, a renda fixa confirmou o favoritismo e liderou com folga: captou R$ 115,7 bilhões no mesmo intervalo, fortalecendo-se como a escolha preferida de quem busca previsibilidade em um ambiente incerto.

Panorama dos Mercados – Captação líquida

| Captação Líquida por Categoria de Fundo (Em R$ mi) |

|

Jan |

Fev |

Mar |

Abr |

Mai |

Jun |

Jul |

Ano |

| Ações |

-11.668 |

-5.373 |

-6.309 |

-5.759 |

-3.528 |

-4.711 |

-4.346 |

-41.694 |

| Cambial |

-806 |

227 |

-126 |

811 |

381 |

-566 |

-47 |

-126 |

| Multimercado |

-23.844 |

-23.559 |

570 |

-21.372 |

-16.807 |

-2.741 |

1.035 |

-86.718 |

| Renda Fixa |

64.085 |

10.081 |

9.723 |

-13.439 |

2.808 |

6.781 |

35.698 |

115.736 |

A leitura dos números da DataBay ganha ainda mais força quando colocada em perspectiva com o ambiente macroeconômico. O Brasil, embora mantenha certa resiliência frente a choques externos, enfrenta o desafio de sustentar a atividade em um contexto de juros que seguem em patamares elevados.

O custo de oportunidade de manter posições arriscadas torna-se cada vez mais alto quando se tem alternativas seguras oferecendo retornos expressivos. Essa combinação resulta em fluxos de investidores cada vez mais concentrados na renda fixa, com pouca disposição a tolerar volatilidade.

Se o cenário doméstico já empurrava os investidores para a defensiva, um fator adicional ganhou protagonismo nos últimos meses: a política comercial do presidente dos Estados Unidos, Donald Trump. Em julho, o governo americano anunciou tarifas adicionais sobre produtos brasileiros, medida que, apesar do discurso oficial de regulação do comércio exterior, teve forte caráter político.

Na prática, as tarifas funcionaram como instrumento de pressão do governo Trump sobre o Brasil, mais do que uma resposta a desequilíbrios na balança comercial. A medida pegou o mercado de surpresa e gerou forte aversão a risco em ativos ligados ao Brasil.

O efeito foi imediato no fluxo de capitais estrangeiros na B3. Depois de aportes expressivos em maio, de R$ 10,6 bilhões, e em junho, de R$ 5,4 bilhões, os investidores estrangeiros realizaram uma retirada maciça em julho, que somou R$ 6,4 bilhões.

Esse movimento não apenas reduziu parte do saldo acumulado positivo no ano como também elevou a percepção de risco em relação ao país, afetando a confiança dos investidores. No dado parcial do mês de agosto, mesmo com sinais de recomposição, a entrada foi tímida, de apenas R$ 275 milhões, insuficiente para compensar a fuga anterior.

Essa inversão de tendência traz consequências de médio prazo. O capital estrangeiro é relevante não apenas pelo volume, mas também por ditar preços e liquidez no mercado de capitais brasileiro. Sua saída abrupta, seguida de um retorno volátil, deixa claro que a percepção de risco aumentou.

O levantamento da DataBay também permite observar o comportamento dos diferentes perfis de investidores na Bolsa ao longo de 2025. Os institucionais continuam sendo os mais pessimistas.

Em todos os meses do ano, o fluxo foi negativo, com destaque para junho, quando resgataram R$ 8,4 bilhões, e maio, com outros R$ 8,2 bilhões retirados. Essa postura defensiva está alinhada ao mandato de preservação de patrimônio que caracteriza fundos de pensão e grandes instituições, que preferem se proteger em renda fixa diante da incerteza.

As pessoas físicas, em contraste, mantiveram um padrão de entradas positivas. Ainda que em volumes menores, reforçam sua presença na Bolsa e mostram maior disposição a enfrentar a volatilidade. Esse comportamento tem explicação na busca por diversificação e na aposta de longo prazo, já que muitos desses investidores veem as quedas de preços como oportunidade de compra.

As instituições financeiras exibiram um padrão oscilante, alternando entre resgates e aportes. O mês de julho foi emblemático: enquanto os estrangeiros saíam em peso, as instituições financeiras colocaram R$ 5,3 bilhões na Bolsa, compensando parcialmente a saída externa.

Panoramas de mercado – Fluxos da B3

| Fluxos da B3 (jan/2025 – ago/2025) |

|

Estrangeiro |

Institucional |

Pessoa física |

Inst. Financeira |

Outros |

| jan/25 |

6.824,34 |

-1.241,19 |

419,47 |

1.073,94 |

-7.076,58 |

| fev/25 |

699,34 |

-7.599,08 |

1.134,14 |

3.979,57 |

1.786,01 |

| mar/25 |

3.118,35 |

-1.436,46 |

-162,07 |

-2.296,46 |

776,62 |

| abr/25 |

-133,64 |

-3.081,59 |

2.181,50 |

-904,84 |

1.938,53 |

| mai/25 |

10.581,74 |

-8.271,71 |

835,55 |

-1.192,68 |

-1.952,87 |

| jun/25 |

5.358,77 |

-8.403,28 |

1.991,41 |

-320,56 |

1.373,63 |

| jul/25 |

-6.371,99 |

-519,53 |

1.053,14 |

5.346,42 |

492,91 |

| ago/25 |

275,35 |

-746,08 |

504,85 |

-549,07 |

514,93 |

Seja pelos fluxos da B3 ou pelos dados de captação de fundos, o diagnóstico é o mesmo: o investidor brasileiro adota uma postura defensiva, e a renda fixa é a principal beneficiária. Enquanto ações e multimercados seguem perdendo tração, a indústria como um todo se reorganiza em torno de produtos mais conservadores. Essa mudança de perfil tem implicações relevantes para os próximos meses.

Para os gestores de multimercados, a dificuldade é dupla: além da perda de recursos, precisam lidar com uma base de investidores cada vez mais avessa ao risco, o que limita a capacidade de implementar estratégias de maior volatilidade. Para os fundos de ações, a pressão é igualmente forte.

Com a saída dos estrangeiros em julho e a recomposição tímida em agosto, o mercado acionário perde força compradora, o que restringe valorização mesmo em empresas de bons fundamentos.

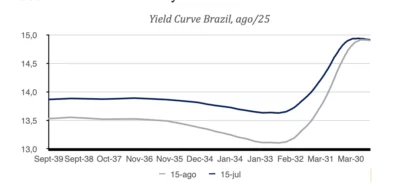

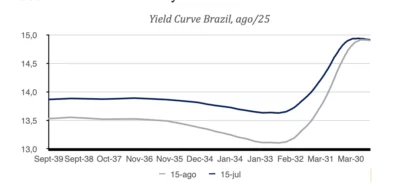

Além dos fatores externos, julho também trouxe um sinal relevante no âmbito doméstico: o Banco Central manteve a taxa Selic em 15,00% ao ano. A decisão foi acompanhada por uma comunicação firme, destacando que a resiliência da inflação, em conjunto com as incertezas fiscais, exige a preservação de uma postura monetária restritiva por um horizonte prolongado.

Embora alguns indicadores de atividade já sugiram perda de dinamismo, a inflação de serviços e os núcleos permanecem em patamares elevados, restringindo espaço para uma flexibilização antecipada.

Yield Curve Brazil

Ao mesmo tempo, a concentração de recursos na renda fixa reforça o círculo de preferência pelo conservadorismo. Com mais dinheiro entrando nesses fundos, as gestoras encontram estímulo para ampliar a oferta de produtos atrelados a juros, reforçando ainda mais o movimento.

O segundo semestre de 2025 se inicia com uma mensagem clara: os fundos mais arriscados continuam sob pressão. As tarifas impostas por Trump adicionaram uma camada de incerteza que se soma aos desafios já existentes. A reação tímida dos estrangeiros em agosto mostra que a confiança foi abalada, e ainda não há clareza sobre uma retomada consistente de fluxos.

Enquanto isso, a renda fixa permanece como protagonista. O volume de R$ 115,7 bilhões captados até julho mostra que o investidor brasileiro, diante de um cenário de juros altos, prefere abrir mão de retornos potenciais mais elevados em busca de previsibilidade e estabilidade.

Se nada mudar no ambiente externo e interno, essa tendência deve se prolongar. A indústria de fundos terá de se adaptar a um investidor mais cauteloso, menos disposto a correr riscos e muito mais inclinado a permanecer em portos seguros.

O levantamento da DataBay oferece um panorama claro de 2025 até aqui. A fuga de recursos dos fundos de ações e multimercados, a disparada da renda fixa, a saída abrupta de estrangeiros em julho e a entrada tímida em agosto após as tarifas de Trump compõem um cenário em que a defensividade prevalece.

Em um ano que começou desafiador e permanece imprevisível, a mensagem é inequívoca: os fundos mais arriscados continuam perdendo tração, e a renda fixa se consolida como o verdadeiro porto seguro para investidores brasileiros em 2025.

*Colaboraram no artigo Guilherme Carter. Msc e Lucas Oliveira