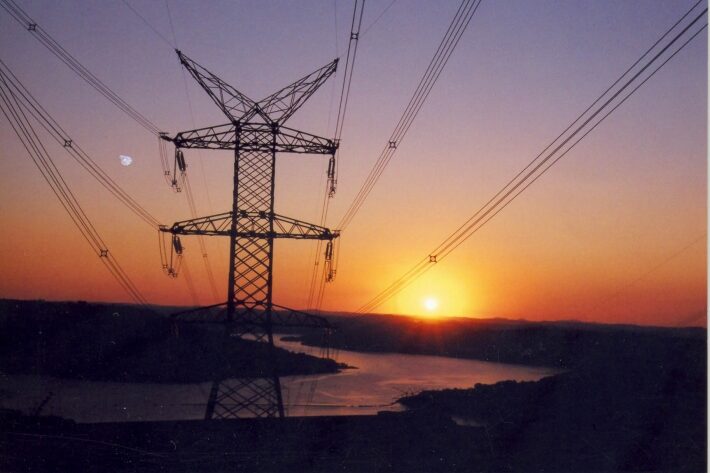

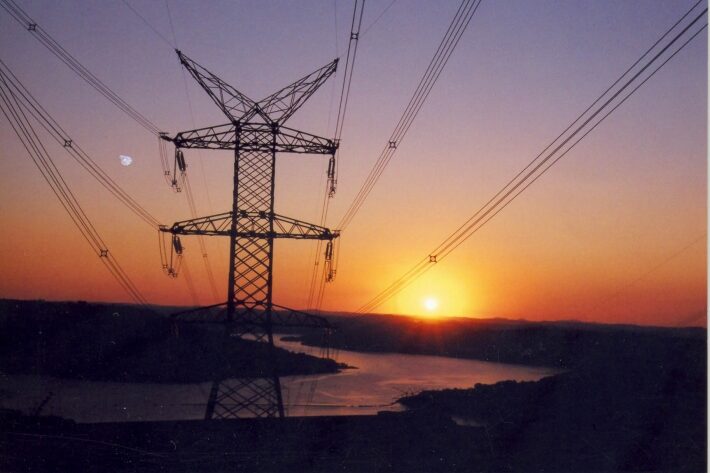

O setor elétrico é muito procurado por investidores que buscam dividendos, dada a sua previsibilidade. A maioria de empresas conta com contratos de longo prazo, permitindo uma consistência na distribuição de proventos.

Publicidade

O setor elétrico é muito procurado por investidores que buscam dividendos, dada a sua previsibilidade. A maioria de empresas conta com contratos de longo prazo, permitindo uma consistência na distribuição de proventos.

CONTINUA APÓS A PUBLICIDADE

Mas quais empresas elétricas entregaram uma boa rentabilidade ao investidor nos últimos anos? Um levantamento feito por Fábio Sobreira, analista CNPI-P da Harami Research, com dados da Elos Ayta Consultoria, para o E-Investidor revela quanto renderam R$ 10 mil investidos nas empresas elétricas nos últimos 12 meses e em 5 anos.

Quando observado apenas o retorno em dividendos (dividend yield) nos últimos cinco anos, a Copel (CPLE6) foi a companhia que mais pagou proventos aos investidores. Para R$ 10 mil aplicados na ação, a elétrica remunerou os acionistas com R$ 15.948,99 em dividendos neste período, equivalente a um dividend yield acumulado de 159,49%.

Sobreira destaca que o dividendo elevado foi impulsionado pelo valor baixo de compra das ações. O investidor que adquiriu o papel em 2019 pagou apenas R$ 1,96 por ação, o que ajudou a elevar os rendimentos no longo prazo.

Publicidade

Apenas no quesito dividendos distribuídos, a segunda que melhor remunerou os acionistas em cinco anos foi a Isa Cteep (TRPL4). Para R$ 10 mil aplicados na ação, a transmissora pagou R$ 8.276,37 em dividendos, um dividend yield acumulado de 82,86%.

Em relação ao retorno total (valorização e dividendos), a Copel (CPLE6) foi novamente campeã em rentabilidade. A companhia teve um retorno total de 414,59%. Desta forma um investidor que aplicou R$ 10 mil há cinco anos, teria recebido como retorno – considerando o aporte, dividendos e valorização da ação – R$ 51.459,46, praticamente quintuplicando seus ganhos.

O segundo melhor desempenho em retorno total foi da Eneva (ENEV3). A companhia apresentou uma rentabilidade de 218,82% em cinco anos – apenas com a valorização dos papéis tendo em vista que a companhia não pagou dividendos no período. Em consequência, um aporte de R$ 10 mil se transformou em R$ 31.882,01.

Embora a Copel tenha remunerado bem os seus acionistas nos últimos cinco anos, os dividendos da elétrica apresentaram uma queda no último ano após o processo de privatização. Nos últimos 12 meses, a companhia teve um dividend yield de 4,51%.

Publicidade

Fábio Sobreira, da Harami Research, destaca que olhando o histórico de cinco anos, a companhia teve um dividend yield médio superior a 10%, o que a tornaria uma das melhores pagadoras do setor elétrico historicamente. “Como a empresa se valorizou mais de 400% nos últimos 5 anos, um investidor que tivesse comprado as ações neste período teria recebido quase 160% do valor pago apenas em dividendos”, comenta.

Segundo o analista, a Copel é uma empresa híbrida – que trabalha com geração, transmissão e distribuição – e é reconhecida pela sua ampla rede de infraestrutura e capacidade de fornecimento de energia. “A Copel também investe em projetos de energia renovável, como eólica, e está alinhada às tendências de sustentabilidade e inovação energética”, aponta.

O principal desafio da Copel, segundo Sobreira, seria elevar seu lucro por ação de R$ 0,67 centavos para a média histórica de pouco mais de R$ 4, para conseguir voltar a pagar bons dividendos.

Sobreira afirma que como a empresa distribui geralmente 50% do seu lucro em dividendos, se esse lucro por ação fosse elevado, ela poderia distribuir cerca de R$ 2 em dividendos, um dividend yield de 20%, a preços atuais.

Publicidade

Ricardo França, analista de investimentos da Ágora, destaca que após a privatização a gestão da Copel está mais focada em ganhos de eficiência para a companhia. Por este motivo, no curto prazo os dividendos ainda devem continuar baixos. A projeção para 2024 é de apenas 3%.

Mas, o analista reforça que a Copel seria uma ótima oportunidade pensando em dividendos crescentes no longo prazo, além de ganho de capital pela valorização da empresa.

Gabriel Duarte, analista da Ticker Research, explica que nos últimos 12 meses o dividendo da Auren foi elevado por conta de um efeito não recorrente, a companhia recebeu indenização bilionária pela Usina Hidrelétrica de Três Irmãos.

Segundo Duarte, a companhia tem capacidade de continuar pagando dividendos, mas não no patamar observado de 25,44%. Para 2024, o analista projeta um dividend yield de 7%.

França também enxerga potencial na companhia e calcula um dividend yield de 6,5% neste ano. O analista da Ágora explica que a empresa ainda tem passivos a negociar, o que pode ajudar a melhorar a qualidade do seu balanço.

Publicidade

Já em relação aos pontos de atenção, França cita o preço baixo da energia, dado que os reservatórios estão em patamar elevado.

Sobre a Cemig, Duarte destaca que o dividend yield de 13,37% foi influenciado pela queda no preço das ações. “O governo de Minas Gerais cogitou entregar as estatais do estado para o governo federal visando abater parte da dívida que possui com a União. Isso fez as ações da Cemig despencarem vertiginosamente”, lembra o analista.

Embora a notícia não abalou os resultados da Cemig, as cotações caíram e em consequência, o dividend yield aumentou. “Desconsiderado este efeito, o dividend yield da Cemig nos últimos 12 meses teria sido de entre 7% e 8%”, pontua Duarte.

Para 2024, ele ainda enxerga a Cemig como uma boa pagadora de proventos, mas com yields modestos. A projeção para CMIG4 é de um dividend yield de 7,5%.

Publicidade

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador