Vários dos critérios são similares aos investimentos em fundos tradicionais de renda fixa, multimercados, bolsa ou previdência. Ricardo Figueiredo, gerente executivo de Fundos Imobiliários na Spiti, aponta que a compra de um FII (veja aqui como declará-los no Imposto de Renda) observando apenas sua performance recente pode significar o fracasso de uma estratégia.

Com diversas categorias disponíveis, entre elas os fundos de shoppings, hospitais, hotéis e educacional, a diversificação com proporções corretas de exposição a cada um depende não só do objetivo do investidor, como também da tendência para esses ativos no longo prazo.

Entenda esse e outros pontos na entrevista com Ricardo Figueiredo, sócio do Grupo Primo e Analista CNPI responsável pela cobertura de FIIs na Spiti.

E-Investidor – Qual o primeiro passo para quem está pensando em montar do zero uma estratégia de dividendos por meio de FIIs?

Figueiredo – Antes de mais nada, delimitar qual o porcentual do patrimônio de investimentos que o investidor está disposto a alocar em fundos imobiliários. Seguimos uma filosofia de diversificação em que a alocação em fundos imobiliários responde por 15%, pensando especialmente na fase de acumulação. Nossa estratégia voltada para o momento do usufruto, ou seja, quando o investidor passa a utilizar os recursos gerados pelos seus investimentos para despesas do dia a dia, requer maior participação de ativos geradores de renda e para tal, FIIs respondem por 40% da alocação. Compreender o momento para determinar esse porcentual é essencial como primeiro passo para o investidor.

Como definir uma meta de renda passiva realista e alcançável por meio de dividendos dos FIIs?

Tenha em mente um desenho ótimo da carteira, onde o investidor deseja chegar, com a consciência de que ela não terá aquele formato de imediato. É um processo de construção que vai avançar ao longo de meses, anos, em que a cada novo aporte, cada novo reinvestimento de dividendos, ele estará com sua carteira mais próxima desta carteira desejada. É importante ter esse alvo, saber onde quer chegar. Afinal, se o investidor não sabe para onde deseja ir, qualquer caminho serve.

Já sobre a meta de renda passiva, vale raciocínio similar. Mire um alvo que combine dois fatores: seja exequível e ousado. Exequível à medida que reconhece que, com disciplina e seguindo o plano de alocação, poderá chegar no objetivo. Ousado por saber que não chegará do dia para a noite, demandará tempo e exigirá paciência. Quebre em mini metas, como se fossem checkpoints, até para criar a sensação do prazer da vitória, fundamental para revigorar as energias e partir para a próximas. E principalmente: lembre-se de corrigir a carteira pela inflação ao longo do tempo e, adequá-la à realidade caso o investidor tenha mudanças relevantes no seu estilo de vida.

Não pode esquecer, ao dimensionar a meta, qual será a função desta ao ser atingida. Retroalimentar investimentos uma vez que o investidor ainda estará em fase de acumulação de patrimônio? Fazer frente às despesas por estar em fase de usufruto? Se for esse segundo caso, será a fonte única ou principal de recursos ou será uma fonte secundária?

Em termos gerais, quais critérios devem ser considerados na seleção dos FIIs?

Bons ativos, observando prazos mais longos, serão capazes de gerar dividendos de forma satisfatória. O perigo de focar em dividendo é esquecer do fundamental: aquilo que o investidor está comprando para gerar dividendo. É nisso que o investidor e a investidora devem focar. O bom dividendo é consequência da boa escolha de ativos.

Como determinar a alocação de recursos entre os diferentes fundos?

São diversos os estudos realizados por membros de mercado e também no mundo acadêmico, no Brasil e no exterior, que demonstram que a maior parte dos resultados de longo prazo de uma carteira de investimentos vem da alocação estrutural. Isso serve para jogar por terra o sonho que investidores têm de encontrar a bola da vez que vai transformar a vida financeira.

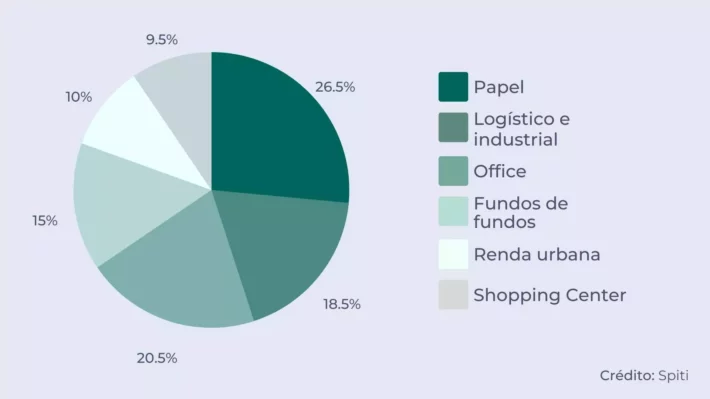

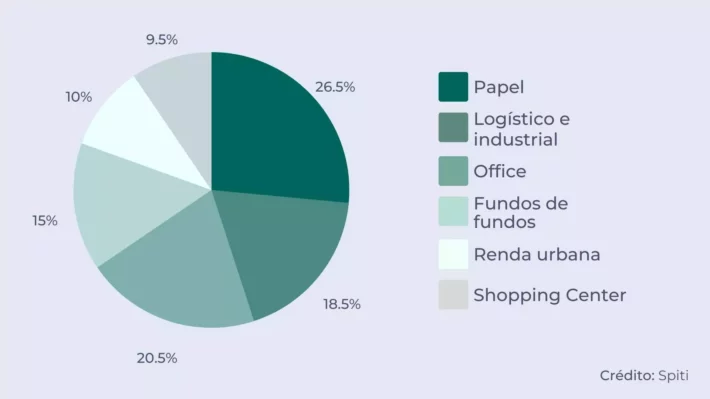

Na esteira de construir uma alocação estrutural, neste momento temos em nossas recomendações na fase de acumulação diversificação com predomínio em fundos de tijolo nos segmentos de escritórios, logístico, shopping centers e renda urbana e uma participação de 26,5% em fundos de recebíveis imobiliários. Além disso, recomendamos uma alocação de 15% em fundos de fundos justamente por conta da assimetria muito positiva que o segmento oferece atualmente. Dentro de cada segmento procuramos diversificar com dois a quatro nomes.

Para fins didáticos, Figueiredo compartilhou com o E-Investidor o gráfico que indica a atual distribuição trabalhada pela Spiti. Confira:

Quais são os riscos?

Ganância pelo maior dividendo atual. As pessoas selecionam os FIIs que mais pagaram no último mês, nos últimos seis meses ou no último ano com a expectativa que aqueles rendimentos ficaram no mínimo naquele patamar adiante. O passado é um indicativo de como ele se comportou naquele cenário, mas o mais importante é tentar compreender como ele deveria se comportar no cenário vindouro.

Segundo, não distinguir rendimentos recorrentes de rendimentos extraordinários. Alguns FIIs por vezes, geram dividendos extraordinários que elevam o nível de distribuição por alguns meses, e aqui há um paralelo muito forte com o item anterior. Além disso, existe o risco do foco exclusivo em renda cegar os investidores para ótimas oportunidades que conjugam renda e ganho de capital. Fundo imobiliário não é só sobre renda, ele tem muito mais a oferecer se as pessoas souberem o que procurar.

Há também o risco de travar uma expectativa fixa de dividendo como porcentual do patrimônio, ou o famoso 1% ao mês. Embora seja possível alcançar um dividendo próximo a 1% da posição atual, assumindo mais riscos será difícil mantê-lo no futuro.