A preocupação aumentou ainda mais com a repercussão do caso do Credit Suisse após o principal acionista do banco negar ajuda para reorganizar a situação financeira da companhia. Além disso, a instituição financeira reportou pelo quinto trimestre consecutivo um prejuízo líquido de 1,39 bilhão de francos suíços (US$ 1,51 bilhão) no quarto trimestre de 2022. Para minimizar os efeitos dessa crise, a companhia contratou um empréstimo do Banco Central Suíço para reforçar a liquidez.

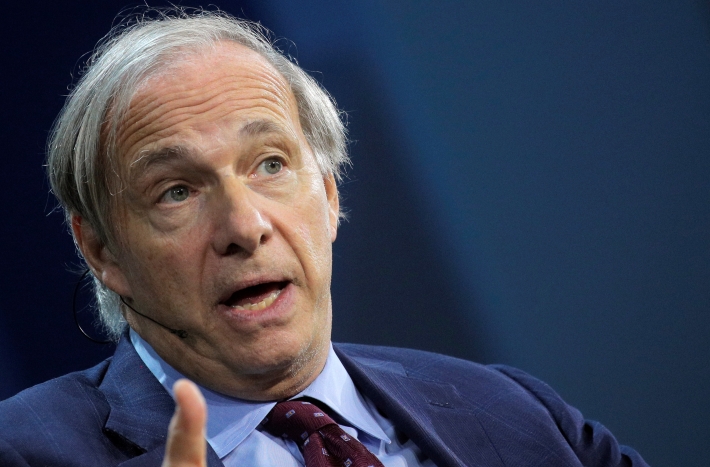

Esses recentes acontecimentos, na visão de Ray Dalio, fundador da Bridgewater Associates, uma das maiores gestoras de hedge fund do mundo, sinalizam para uma possível “rachadura” no sistema financeiro global, iniciada pelo SVB. “Eu acho que é um evento muito comum na parte clássica do estouro da bolha do ciclo da dívida de curto prazo”, afirmou, em artigo publicado no seu perfil no LinkedIn, sobre as consequências do ciclo de alta de juros iniciado para combater a inflação.

De acordo com Dalio, o aperto monetário leva a uma contração da relação dívida-crédito num efeito “do tipo dominó” que continua até que o banco central volte a imprimir mais dinheiro. No entanto, a impressão de mais dinheiro, de acordo com ele, cria “sementes” para um problema ainda maior em um futuro próximo.

“Esses ciclos de curto prazo aumentam os ativos e passivos da dívida a ponto de se tornarem insustentáveis e tudo desmoronar em uma reestruturação e monetização da dívida (o que normalmente acontece uma vez a cada 75 anos)”, afirma.

Desta forma, o megainvestidor acredita que os próximos anos podem ser difíceis para a economia global. Isso porque a medida adotada pelo Fed, ao criar uma linha de crédito para proteger os credores do SVB e ao sinalizar que irá agir da mesma forma em casos semelhantes, pode criar dificuldades da autoridade monetária em estabelecer uma taxa de juros aceitável para todas as partes.

“O controle dos problemas é financiado pelo banco central imprimindo dinheiro e comprando a dívida. Com ativos de dívida e passivos de dívida tão grandes, é muito difícil manter as taxas de juros reais altas o suficiente para os credores sem torná-las altas demais para os devedores”, afirmou. “Eu acho que há uma boa chance de que isso produza um grande declínio no valor do dinheiro. Portanto, parece-me provável que o quadro financeiro/econômico nos próximos dois anos seja difícil”, acrescentou.

Ray Dalio não é a primeira grande referência do mercado financeiro a falar sobre possíveis consequências da crise dos bancos nos Estados Unidos. Ontem, Larry Fink, CEO da BlackRock, maior gestora de investimentos do mundo – com portfólio de US$ 8,6 trilhões – admitiu um risco de “efeito dominó” da crise, como é possível entender em detalhes nesta reportagem.