Seu trabalho popularizou o conceito de risco e retorno de um portfólio, dando luz à importância da diversificação e tirando o foco da performance individual de ativos.

O tema foi tão pioneiro na época que, ao defender sua dissertação de PhD em Economia utilizando a mesma teoria, Markowitz não percebeu a brincadeira de Milton Friedman, que alegou que a faculdade de Chicago não poderia dar-lhe o diploma: “Eu li sua dissertação. Não vejo defeitos nela, mas esta não é uma dissertação em economia, e não podemos lhe dar um PhD em economia para uma dissertação que não é economia”.

A tese de que “o único almoço grátis que existe em investimentos é a diversificação” ganhou notoriedade, mudando fundamentalmente a forma como as pessoas poupam dinheiro ao redor do globo. Em resumo, a adição de ativos descorrelacionados a uma carteira pode reduzir o risco sem impactar o retorno esperado dela. Apesar de ser um divisor de águas e ter mais de 70 anos, investidores no Brasil parecem ignorar as mensagens-chave do estudo.

Santo Graal dos Investimentos

Ray Dalio, gestor da Bridgewater, um dos maiores hedge funds do mundo, afirma que a diversificação é o Santo Graal em investimentos. Em seu livro “Princípios: Vida e Trabalho”, ele apresenta um gráfico contendo diversos portfólios formados por ativos com diferentes graus de correlação e a conclusão salta aos olhos: quanto mais descorrelacionados, menos ativos são necessários para reduzir o risco total de uma carteira, maior a redução de risco atingida e, além disso, maior o retorno ajustado por risco daquele portfólio.

Em suma: quanto mais descorrelacionados os ativos, mais eficiente a carteira fica. Dalio, um dos grandes promotores do conceito no mercado de gestão de ativos, argumenta que a figura deve ter lhe causado o mesmo impacto que Einstein teve ao descobrir a teoria da relatividade.

Apesar do conceito ser relativamente simples, percebemos na realidade brasileira que a ideia da diversificação ainda é pouco aplicada em sua inteira magnitude. É notável que aprendemos a investir melhor nos últimos anos, quando passamos a incluir outras classes de ativos a um portfólio, até então, formado primordialmente por imóvel e poupança.

No entanto, quase a totalidade dos investidores brasileiros utiliza apenas ativos domésticos na composição de suas carteiras, tendo a falsa sensação de uma diversificação adequada.

Correlação elevada entre ativos brasileiros

Ao calcularmos a correlação entre os principais índices de diferentes classes no mercado brasileiro, incluindo renda fixa, ações e multimercado, a conclusão é a mesma, independente do período utilizado: a relação estatística entre eles é alta, ou seja, tendem a se comportar de maneira parecida, performando em direções semelhantes.

A razão para isso é simples e intuitiva: ativos dentro de um país estão expostos a riscos semelhantes. Sob esse aspecto, percebe-se um fator ainda mais preocupante: os ativos tendem a andar ainda mais alinhados em momentos de maior percepção de risco país, refletido numa correlação convergindo a 1.

Em bom português, em períodos de grave crise doméstica, os números mostram que, em geral, todas as diferentes classes de ativos locais caem. Ou seja, o investidor deixa de aproveitar o benefício da diversificação exatamente quando mais precisava dela.

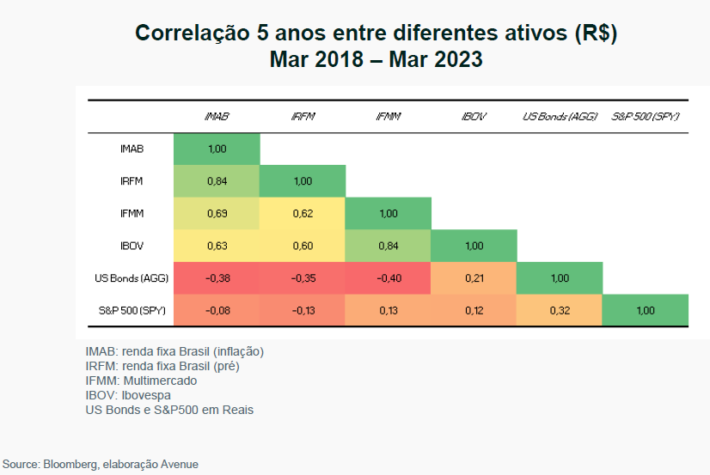

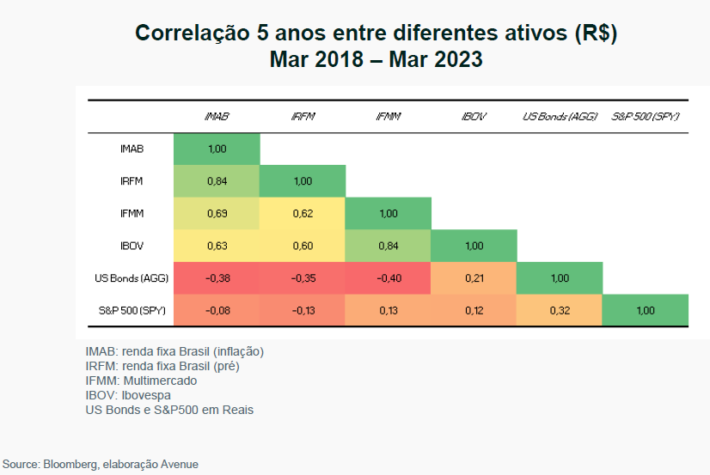

A tabela abaixo mostra bem essa correlação. Vemos que fundos multimercados têm uma correlação bastante próxima do Ibovespa, o principal índice da bolsa de São Paulo, e até mesmo da renda fixa. Ou seja: se um investidor tentou se proteger investindo um pouco em ações, um tanto em multimercados e instrumentos de renda fixa, essa diversificação foi bastante baixa.

Já quando comparamos os ativos brasileiros com US Bonds e o S&P500, vemos que a correlação avança para um território negativo. Além de serem classes de ativos diferentes, também têm outro risco.

Aliás, ao compararmos US Bonds e S&P 500, percebemos que a renda fixa e a variável EUA são muito menos correlacionados entre si do que os similares brasileiros.

A adição de uma parcela estrutural da alocação em investimentos internacionais deve ser permanente e independente da situação do país, em função dos diversos benefícios que traz. Ao investir fora, você amplia suas opções de investimentos, saindo de um universo de cerca de 400 empresas abertas no Brasil para dezenas de milhares no mundo, e em diferentes estágios de vida, desde startups e pequenas a empresas maduras e altamente capitalizadas.

Além disso, o acesso ao mercado externo possibilita investir em setores que não encontramos em nosso país, como gaming, inteligência artificial, biotecnologia, dentre outros. Adicionalmente, investir lá fora significa ter acesso a instrumentos diversos não encontrados localmente, como títulos de dívida de países e empresas ao redor do planeta emitidos em dólar, por exemplo.

Os benefícios não param por aí. Investir em países em diferentes estágios e ciclos econômicos aprimora ainda mais a diversificação e a resiliência do portfólio. A diminuição do risco de fronteira acaba blindando o investidor de eventos de cauda.

A descorrelação dos retornos ao meio ambiente doméstico protege a carteira em momentos de crise local, diminuindo as magnitudes das quedas, ajudando a pessoa a permanecer investida, obter retornos consistentes, resiliente às diferentes maneiras pelo qual o Brasil possa se comportar.

Por fim, momentos de aversão a risco tendem a gerar saída de capital estrangeiro do país, desvalorizando a moeda local frente ao dólar, por exemplo, potencializando o retorno da parcela internacional da carteira, equilibrando ainda mais o portfólio do investidor.

Diversificação em outros mercados

Na busca por esse equilíbrio, podemos aprender com países ao redor do planeta, onde uma boa parcela do investimento do poupador é composta por ativos internacionais.

Segundo um estudo da Charles Schwab, por exemplo, cerca de 25% da carteira de um americano é investida em ativos fora daquele país. O mesmo comportamento acontece com Chile, Canadá, Alemanha, Japão, onde o percentual investido fora é de 50%, 51%, 63%, 31% respectivamente.

Em geral, em países com economia aberta, a parcela de investimento internacional varia de 25% a 60%, a depender do tamanho do país, do nível de liberdade econômica, do perfil de consumo da população, dentre outros fatores.

O Brasil aparece no lado oposto. Apesar de representar cerca de 2% do mercado financeiro global quase 100% das pessoas investem apenas localmente, negligenciando os 98% restantes de produtos financeiros disponíveis.

O brasileiro já é global na hora de consumir diferentes produtos, de moda a alimentação. A conexão financeira, até então, era a exceção. Felizmente, obter diversificação financeira global nunca foi tão fácil ou tão barato. A inclusão de um componente internacional, estrutural e atemporal representa o último ingrediente que faltava na busca do brasileiro pelo verdadeiro e completo almoço grátis.

*Formado em Engenharia de Produção pela PUC-Rio, pós-graduado em Finanças pelo IBMEC-Rio e com MBA (with distinction) pela NYU Stern. Iniciou sua carreira profissional em 2006, na Suzano Petroquímica, e em 2008 ingressou no Grupo EBX, onde atuou na área de relações com investidores e M&A. Em 2013 se mudou para os Estados Unidos e, em 2015, ingressou na Victori Capital, onde foi sócio e um dos responsáveis pela gestão de ações até junho de 2021. Se juntou ao time da Avenue em 2021.