Levantamento exclusivo realizado pela empresa DataBay, a pedido do E-Investidor, evidencia a forte migração dos investidores dos fundos classificados como Multimercado e Ações, conforme a tipologia da Comissão de Valores Mobiliários (CVM), para os fundos de Renda Fixa.

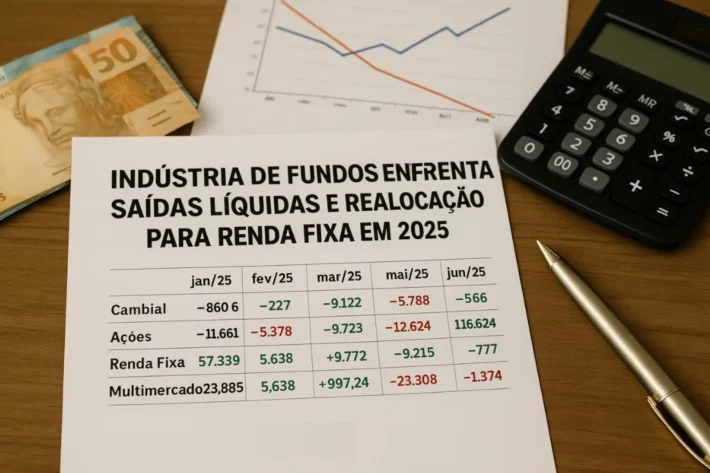

De janeiro a junho deste ano, os fundos de ações acumularam uma captação líquida negativa de aproximadamente R$ 37,5 bilhões, enquanto os fundos multimercado apresentaram saídas líquidas da ordem de R$ 68,7 bilhões.

Na contramão, os fundos de renda fixa registraram uma captação líquida positiva praticamente equivalente, também em torno de R$ 68,7 bilhões, refletindo o novo perfil de risco dos investidores.

Os números ilustram com clareza essa tendência. Os fundos de ações apresentaram resgates consistentes ao longo dos seis primeiros meses do ano, com destaque para janeiro, que concentrou saídas superiores a R$ 11 bilhões. Até junho, a classe manteve captação líquida negativa, revelando a crescente aversão ao risco em meio à conjuntura macroeconômica.

Os fundos multimercado seguiram trajetória semelhante, com forte retirada de recursos sobretudo no primeiro trimestre. Em fevereiro, por exemplo, o saldo líquido negativo ultrapassou R$ 23,5 bilhões. Embora a intensidade dos resgates tenha diminuído nos meses subsequentes, a tendência estrutural de saída permanece.

Em sentido oposto, os fundos de renda fixa vêm registrando entradas líquidas positivas em boa parte dos meses do ano, com exceção de abril, quando houve uma reversão pontual e os resgates atingiram R$ 12,6 bilhões. Esse comportamento sugere uma busca dos investidores por previsibilidade, segurança e retorno nominal compatível com o atual patamar da taxa básica de juros (Selic), que favorece aplicações atreladas ao Certificados de Depósito Interbancário (CDI).

Apesar da resiliência da renda fixa, o saldo agregado da indústria foi negativo no semestre. Ou seja, além da realocação entre categorias, observa-se também uma retirada líquida de recursos da indústria como um todo, indicando que parte significativa dos investidores estão optando por resgatar seus investimentos em fundos de investimento.

Para compreender o destino desses recursos, é importante analisar o comportamento dos diferentes perfis de investidores no mercado acionário. Dados da B3 mostram que os investidores institucionais mantiveram saldo líquido negativo na Bolsa em todos os meses do primeiro semestre de 2025, o que corrobora os dados da indústria de fundos. Em contraste, investidores estrangeiros e pessoas físicas demonstraram maior apetite por risco.

Desde janeiro, os estrangeiros registraram entradas líquidas expressivas em diversos momentos, aproveitando a desvalorização do real e identificando oportunidades em ativos brasileiros. Em julho, por exemplo, apesar de um ambiente doméstico mais adverso, os investidores estrangeiros continuaram a ampliar suas posições, mantendo saldo líquido positivo no acumulado do ano.

Entretanto, o cenário tornou-se mais desafiador nas últimas semanas com o agravamento da guerra comercial entre Brasil e Estados Unidos. A imposição de tarifas de até 50% sobre produtos brasileiros pelo governo norte-americano adicionou um novo vetor de risco ao ambiente já pressionado, impactando diretamente as perspectivas para os ativos domésticos.

Em um contexto em que as tarifas sejam mantidas e implementadas de forma plena, o impacto sobre a atividade econômica doméstica e a renda disponível será significativo, considerando que os Estados Unidos são um dos principais parceiros comerciais do Brasil.

Esperaríamos um desaquecimento da economia que, embora possa contribuir para a queda da inflação e abrir espaço para cortes na taxa de juros, também tende a afetar negativamente os lucros das empresas e, por consequência, os preços das ações. Essa dualidade gera uma tensão entre dois vetores importantes para a indústria de fundos: de um lado, a queda dos juros pode estimular o interesse por ativos de risco e reduzir a atratividade dos fundos de renda fixa pós-fixados; de outro, a deterioração da atividade econômica pressiona os resultados das empresas, o que pode levar a uma piora nos valuations das ações, mesmo com juros mais baixos.

Diante dessa conjuntura de reprecificação de ativos, incertezas macroeconômicas e mudança no perfil de risco dos investidores, o segundo semestre de 2025 tende a ser um período de transição para a indústria de fundos. A possibilidade de um novo ciclo de corte de juros em 2026, aliada a um eventual arrefecimento das tensões comerciais, poderá reverter parte das saídas e reacender o apetite por risco.

Para o investidor, o momento exige atenção redobrada à composição do portfólio, com foco em diversificação e análise da relação risco-retorno em cada classe de ativo. Fundos multimercado com estratégias flexíveis e boa gestão de risco podem se destacar nesse novo ambiente, assim como fundos de ações mais seletivos e com viés defensivo. Em um mercado cada vez mais dinâmico, a leitura da captação líquida funciona como termômetro do sentimento dos investidores e, em 2025, o sinal de alerta continua aceso.

*Colaborou Guilherme Carter