Aprendemos desde criancinha que mentir está errado. Mas, existem algumas inverdades que passaram a ser “socialmente aceitas” de modo que quem a profere não fica, como se dizia antigamente, com o rosto corado.

Publicidade

Aprendemos desde criancinha que mentir está errado. Mas, existem algumas inverdades que passaram a ser “socialmente aceitas” de modo que quem a profere não fica, como se dizia antigamente, com o rosto corado.

CONTINUA APÓS A PUBLICIDADE

Uma dessas “mentirinhas” que a sociedade aprendeu a aceitar com preocupante naturalidade é a oferta de crédito para o consumidor final na modalidade “financiamento sem juros”.

Quem estuda um pouco de finanças/economia sabe que o financiamento ao consumidor com a promessa de “juro zero” é tão real quanto a Mula-sem-Cabeça, Saci-pererê, Curupira, Chupa-Cabra e a temida Cuca.

Publicidade

Enquanto histórias sobre lendas urbanas são divertidas, faltar com a verdade para induzir a utilização do crédito é grave: induz o consumidor ao erro e é uma prática que inibe a saudável competição.

A empresa que embute os juros do financiamento no preço a ser parcelado e depois anuncia aos quatro ventos que o parcelamento é sem juros falta com a verdade. Em português claro: mentira deslavada.

Muitas das pessoas bombardeadas no rádio, TV, Internet etc por ofertas de financiamento de carro, móvel, celular “sem juros” realmente acreditam que o financiamento é sem juros.

O problema assume matizes mais preocupantes quando se verifica que pessoas de baixa renda gastam significativa parcela da renda com juros dos financiamentos “sem juros”.

Publicidade

Elas são condicionadas a constituir patrimônio via endividamento, e não via poupança prévia. Incentiva-se uma perversa espiral de perpetuação da pobreza.

Uma maneira de quebrar esta corrente é falar a verdade e deixar bem claro que o juro está para o financiamento assim como os polos Norte e Sul estão para um imã (sou engenheiro eletricista, e esta foi a melhor analogia que me veio a mente. Tenho certeza que existem melhores!).

O truque é antigo e funciona assim: a loja anuncia uma mercadoria por R$ 100 à vista ou em 10 parcelas mensais de R$ 10 “sem juros”.

Do lado do varejista, gerou-se um recebível de 10 parcelas de R$ 10 cada. Esse recebível provavelmente será vendido para uma instituição financeira que entregará para o varejista a quantia menor, digamos, R$ 95. Neste exemplo, a operação embute uma taxa de juros mensal de 0,94%.

Dado que juro estava dentro do preço, não se poderia prometer financiamento sem juros!

Publicidade

Ora, por que não dar a opção de o consumidor pagar os R$ 95 à vista?

Uma possível resposta talvez esteja no modelo de negócio arraigado no Brasil: varejistas querem ter receitas nas atividades comerciais (venda da mercadoria) e na atividade financeira (receitas financeiras na cobrança de juros).

Esta “mistura” no modelo de negócios é tão grande que chega um ponto que não sabemos mais se é varejista ou financeira, se o maior ganho é com a venda de mercadorias ou com a venda do financiamento.

Muitas vezes a instituição financeira que compra o recebível gerado pelo parcelamento é uma empresa do mesmo grupo econômico do varejista: está tudo em casa!

Grande parte da sofrida e pouco escolada população consumidora brasileira realmente acha que o financiamento é sem juros, dado que a soma das parcelas é igual ao valor à vista.

Publicidade

O varejista, ao dizer que o preço é R$ 100 à vista ou em 10x de R$ 10 induz o consumidor a escolher o parcelamento forçando-o a adquirir um serviço que ele talvez não queira: o crédito.

Alguém poderia argumentar: “Mas entre financiar sem juros ou pagar à vista, é melhor pagar parcelado.”

Diante desta oferta, o consumidor vai escolher pagar a prazo.

Mas essa oferta “sem juros” obrigou o consumidor a comprar 2 produtos quando na verdade ele só queria um. O consumidor queria a mercadoria e acabou levando o crédito também. Como se chama mesmo forçar o consumidor a comprar algo que ele não deseja?

Publicidade

Pior que isso, ainda usando o exemplo do varejista que vendeu o recebível por R$ 95, por que não dar a chance para o próprio consumidor pagar os R$ 95?

Ou ainda: por que não dar a chance de o consumidor financiar os R$ 95 com outra instituição financeira a uma taxa de juros menor, reduzindo o valor da parcela?

Em outras palavras, a oferta de financiamento “sem juros” prejudica a competição entre as instituições financeiras pois força o consumidor a financiar nos termos e condições de quem vende a mercadoria.

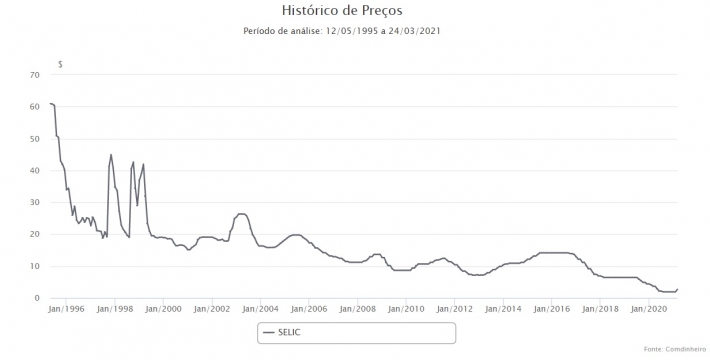

Atualmente, a taxa básica da economia do Brasil é de 2,75% ao ano (a.a.). Já foi mais de 50% a.a. nos idos da década de 1990 e atingiu o vale no patamar de 2% a.a.

Ainda que a taxa de juros básica da economia seja baixa, a taxa para o tomador final é alta e continuará sendo por conta de carga tributária e inadimplência.

Publicidade

Veja abaixo gráfico da evolução da Selic:

A Selic é o balizador do custo do dinheiro. Quando um banco empresta dinheiro, ele o faz com dinheiro captado ao custo de Selic mais um spread.

Isto é, bancos de montadora captam no mercado a Selic+Spread para depois repassar nos financiamentos a uma taxa ainda maior de modo a cobrir o custo do funding, carga tributária, inadimplência e uma pequena margem de lucro.

Logo, como é que um banco de montadora consegue financiar um automóvel sem juros?

A resposta é simples: não consegue.

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador