Tem um meme muito legal no mercado que diz: “Comprem! Não é recomendação de compra, mas COMPREM!”.

Publicidade

Tem um meme muito legal no mercado que diz: “Comprem! Não é recomendação de compra, mas COMPREM!”.

CONTINUA APÓS A PUBLICIDADE

É óbvio que esse artigo é mais ou menos isso, já que não posso e não vou indicar nenhuma operação, mas trazer dados que justificam assumir o meu lado corajoso em aumentar exposição em ações no Brasil e nos Estados Unidos.

Neste o ano, o Ibovespa chegou a testar os 121 mil pontos e agora segue pouco abaixo de 108 mil pontos, uma bela realização. Ainda que a alta acumulada do Ibov esteja em 3% no ano, o S&P 500, principal índice dos EUA, derrete cerca de 10%.

Publicidade

O que houve e por que ainda acho tudo deve cair ainda mais antes de voltar a subir?

Estamos em uma fase de inflação alta no mundo inteiro e isso requer que os bancos centrais atuem via política monetária, aumentando juros e diminuindo a liquidez em todos os mercados.

O negativo dessa história é que ainda vamos ver novos ajustes de juros nos EUA e talvez mais um ou dois aqui no Brasil. Enquanto escrevo esse artigo, por exemplo, acabei de ler que o Goldman Sachs revisou para baixo o PIB dos EUA. E claro, aumento de juros é igual a menor atividade econômica.

O bom disso tudo é que o mercado já está esperando, precificando e tudo está voltando para as médias históricas.

Publicidade

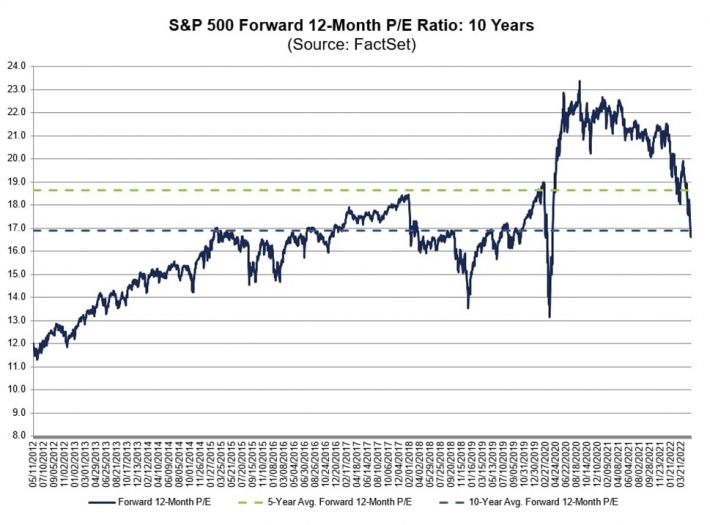

Acima está o gráfico de Preço/Lucro do S&P 500 para os próximos 12 meses. A média é de 17x o preço/lucro, ou seja, 17 anos para que você recupere o capital com os lucros das empresas. No ano passado, com juros zero e retomada da economia, esse indicador chegou a bater 23x – 23 anos. Ou seja, muito mais tempo e pagando mais caro ou esperando por mais tempo para ver o retorno do capital.

Como na época da crise (agora dando uma de “engenheiro de obra feita”), estava barato quando esse indicador chegou a bater em 13x ou seja, 13 anos. Da máxima histórica de ações no exterior temos casos como Disney e Meta (antigo Facebook,) que já caíram 50% e precisariam subir 100% para voltar ao patamar pré-aumento de juros.

Hoje seria justo dizer que você pode comprar o S&P e algumas ações pelo preço da média histórica, sem euforia e enquanto o mercado todo está assustado. Outro dado que me anima é de que esse é o 3° pior começo de ano para o S&P500. Na média, um ano depois do início de anos ruins, o retorno foi de positivo em 19% – e é aqui que mora a oportunidade.

Publicidade

Por aqui não é diferente! Temos os juros em 12,75% e acreditamos em mais uma alta para 13,25% com portas abertas para o Banco Central observar o comportamento da economia. O BC do Brasil foi o mais rápido a subir juros para evitar uma inflação totalmente descontrolada e isso fez com que as ações perdessem um pouco de atratividade, já que o custo de oportunidade de se investir em ações em vez de renda fixa está muito alto, e deve continuar.

Apesar disso, acabamos de sair da temporada de resultados do primeiro tri de 2022 e tivemos praticamente 70% dos resultados divulgados melhores do que o esperado. Isso mostra que a economia e as empresas estão bem e devem continuar entregando resultados fortes.

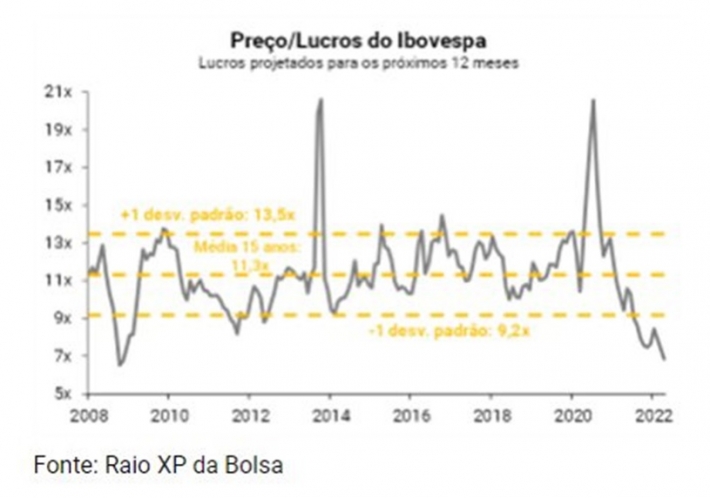

Dito isso, o Preço/Lucro do Ibovespa que tem média de 12x (12 anos) está agora em 7x – o que pode ser considerado barato.

Publicidade

Para voltar à média há duas possibilidades: o preço das ações subirem um pouco mais do que 50% ou o lucro projetado das empresas para os próximos 12 meses cair bastante! Sinceramente acredito mais na primeira alternativa.

Tanto para Brasil, quanto para EUA, acredito que assim que houver indicações de fim da alta de juros, começo da manutenção e posteriormente queda, as ações que estarão “largadas” e “baratas” devem ser alvo de alocação.

Não me surpreenderia o Ibovespa entre 150 e 160 mil pontos em 2024 refletindo esses resultados fortes e queda de juros conforme a inflação diminua. O fato é que a situação no mundo inteiro ainda pode piorar com o aumento de juros e inflações fortes, mas os indicadores mostram que muita coisa que estava cara, agora está na média ou até barata.

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador