Uma pesquisa feita pela Paschoalotto, empresa de recuperação de crédito, mostrou que, em dezembro do ano passado, o valor médio das dívidas dos brasileiros atingiu R$ 1.388,41 – montante 12,2% maior do que o registrado no mesmo período de 2022, de R$ 1.237,16.

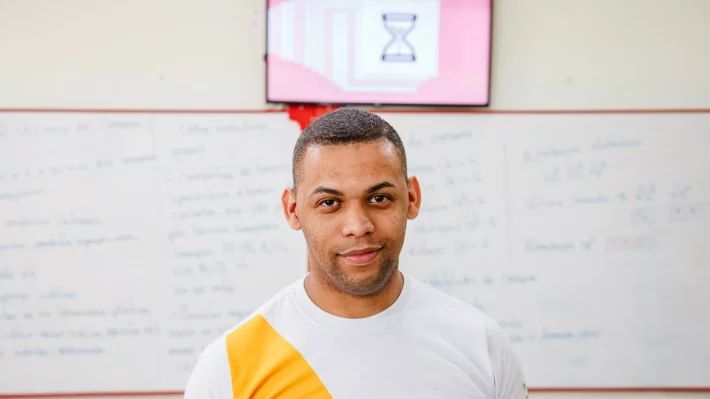

Para Evandro Mello, CEO e fundador da Multiplicando Sonhos, associação sem fins lucrativos que tem como missão transformar a vida de jovens de escolas públicas através da educação financeira, esse cenário é explicado por dois motivos principais. De um lado, os desafios enfrentados pela população durante os anos da pandemia da covid-19, que ainda tem seu reflexo no bolso dos brasileiros, especialmente dos autônomos e desempregados.

Por outro, Mello vê ainda um fator de comportamento, parte da cultura dos brasileiros que não têm o hábito de poupar e se organizar de acordo com o que ganha. E é nisso que a educação financeira pode ajudar.

“Falta planejamento, entender um pouco mais sobre os seus gastos e quais são os limites”, diz Mello. “Quando falamos de educação financeira, estamos falando muito mais do comportamento do que do recurso financeiro em si, porque a maneira como estamos e nos sentimos interfere na maneira como utilizamos o dinheiro.”

Para quem quer fazer do planejamento financeiro uma meta para encerrar 2024 com uma reserva, ainda que pequena, o especialista dá algumas dicas. A principal delas é começar. “Nem que seja com pouco, mas comece. Poupar tem que ser um hábito, assim como levantar de manhã e escovar os dentes”, defende.

A entrevista com Evandro Mello faz parte da Semana de Educação Financeira, promovida pelo E-Investidor entre os dias 22 a 26 de janeiro, com a publicação de reportagens, lives e conteúdos especiais para você colocar suas finanças em dia e investir no seu futuro. Confira os principais trechos da conversa:

E-Investidor – Estamos começando 2024 com uma inadimplência recorde entre a população brasileira. Por que estamos tão endividados?

Evandro Mello – A questão da inadimplência reflete alguns pontos. Primeiro, ainda vivemos o reflexo da pandemia e sabemos que muitas pessoas ainda estão se recuperando, principalmente aqueles que eram empreendedores e autônomos. Muitas não tinham um planejamento para dois, três meses e foi uma pandemia que durou quase dois anos. E também ainda a questão do desemprego.

Mas é importante falar de gastos desnecessários, especialmente quando falamos do início do ano. Falta planejamento, entender um pouco mais sobre os seus gastos e quais são os limites. Muitas vezes, boa parte da população enxerga o cartão de crédito como complemento de renda e não é, isso também é um dos reflexos da nossa inadimplência.

A multiplicando sonhos dá aulas sobre educação financeira para jovens. Eles estão mais conscientes sobre o assunto ou há uma dificuldade da parte deles em poupar?

Tem um pouco dos dois, mas acho que não evoluiu tanto assim, pode-se dizer, porque é uma geração muito imediatista. Percebo que muitas vezes os jovens preferem se endividar para ter, por exemplo, o celular da moda, para que possa pertencer a algum grupo, do que talvez poupar esse dinheiro todos os meses para que lá na frente possa comprar à vista e ter um poder de barganha maior na negociação. Ao mesmo tempo, também é uma geração que busca e quer entender sobre investimentos.

Só que isso, junto ao imediatismo, é um dos motivos porque vemos constantemente diversas reportagens falando sobre esses joguinhos e pirâmides financeiras. Eles querem aprender sobre investimento, mas ter um retorno rápido. E a gente sabe que o foco tem que ser no médio e longo prazo. Então é preciso trabalhar a paciência.

Então há uma componente comportamental?

Sim, sabemos que isso está atrelado ao nosso comportamento. Quando falamos de educação financeira, estamos falando muito mais do comportamento do que do recurso financeiro em si, porque a maneira como estamos e nos sentimos interfere na maneira como utilizamos o dinheiro. É importante entender até quais são os vieses comportamentais dos nossos familiares, porque isso também vai interferir nessa relação.

Como a educação financeira pode ajudar nessa relação?

A educação financeira serve justamente para que as pessoas possam ter consciência em relação ao seu dinheiro e como elas o estão utilizando. A primeira coisa é entender quais são os seus gastos, isso ajuda a compreender de que forma está gastando em relação aos valores que entram e aos que saem. Assim, dá para compreender se uma compra não faz sentido e foi feita por impulso, por exemplo.

Depois de entender e compreender, vem o principal: planejar. É a educação financeira que vai ajudar a planejar os gastos.

O mês de janeiro é marcado por muitos gastos extras, como IPTU e IPVA, material escolar. Dá para planejar esses pagamentos sem se endividar ainda mais?

Essa é aquela pergunta de um milhão de dólares, seria fácil se alguém tivesse o caminho das pedras. Mas dá, sim, para se organizar sem se endividar com alguns exemplos do nosso dia a dia. Primeiro, sabemos que todo ano esses gastos vão acontecer, então dá para ter um planejamento e se organizar financeiramente para todas essas despesas.

Na minha família, por exemplo, sempre comprávamos o material escolar no final do ano, porque os preços ficavam mais baratos fora da tradicional época. Também comprávamos em lugar que vendesse no atacado. Dá para juntar um grupo de mães, um grupo de amigos e conseguir um desconto em compras maiores.

O que quero dizer é que dá para ter essa flexibilidade e usar essas estratégias para se planejar e se organizar para as suas despesas de início de ano e manter as contas em dia.

Para quem quer se planejar financeiramente pela primeira vez, por onde começar?

O primeiro passo é entender os seus gastos. Ainda tem muita gente que não sabe quanto gasta entre o valor líquido e o valor bruto. Quanto, de fato, você tem de entrada? De onde essas receitas vêm? Se a pessoa é CLT, ela sabe que mensalmente terá a mesma quantidade de recursos entrando; se é autônoma, pode haver uma variação. Cada perfil exige um planejamento diferente.

Depois de entender de onde vem o seu recurso financeiro, é preciso entender para onde está saindo o seu dinheiro, principalmente aquelas saídas prioritárias, como água, energia, internet, aluguel, plano de saúde. A partir daí, é possível definir metas para reduzir alguns dos gastos desnecessários.

Poupar dinheiro é sempre um desafio, apesar de figurar nas “metas de ano novo” de boa parte da população. Como conseguir acumular uma reserva até o final do ano?

Para resumir, a primeira dica é começar. Nem que seja com pouco, mas comece. Poupar tem que ser um hábito, assim como levantar de manhã e escovar os dentes. Eu quero até lançar um desafio para quem for ler: nos próximos três meses, comece poupando R$ 20. No final de três meses, você terá R$ 60. Mais do que o quanto você vai guardar, o importante é que você criou o hábito.

Uma outra dica é estudar, mas em fontes fidedignas, sobre finanças pessoais, comportamento e psicologia econômica. Estudando, você não vai cair nessas armadilhas dos famosos gurus de internet que vêm com receitas de bolo prontas. Você vai identificar que cada pessoa é única e saber que precisa fazer o seu planejamento, levando em consideração o seu modelo de vida, as suas metas e os seus objetivos.