Contudo, grande parte dos agentes econômicos ainda enxerga algum espaço para reajustes. A inflação, medida pelo IPCA (Índice Nacional de Preços ao Consumidor Amplo), vem surpreendendo negativamente e já atingiu 3,2% no ano e 12,33% entre março de 2021 e março de 2022.

No Boletim Focus, por exemplo, a mediana das expectativas aponta para uma Selic de 13,25% até o fim de 2022 – o que significa pelo menos mais uma alta. “Ninguém está acreditando (que o ciclo de alta acaba hoje). Acho que nem o presidente do BC, Roberto Campos Neto, está acreditando nisso”, afirma Andre Massaro, analista da consultoria Carteira do Investidor.

A nova subida do juro impacta diretamente o Tesouro Direto, que ganhou protagonismo a partir da subida dos juros. O número de investidores no programa subiu 73,9% nos últimos 12 meses (março de 2021 a março de 2022), alcançando 17,8 milhões de usuários.

Em março deste ano, as compras de títulos somaram R$ 4,1 bilhões e cerca de 58% deste montante é relacionado ao Tesouro Selic – justamente o título mais beneficiado pelo reajuste na taxa básica da economia. O papel acompanha a variação dos juros e agora também passa render 1 ponto percentual a mais, ou seja, cerca de 12,75% ao ano.

“Se você tem expectativa de que taxa de juros vai continuar subindo, ter ativos pós-fixados como o Tesouro Selic é a melhor opção. Quanto mais as taxas subirem, mais o ativo irá pagar”, explica Ricardo Jorge, sócio e especialista de renda fixa da Quantzed, empresa de tecnologia e educação para investidores.

É importante lembrar que títulos do Tesouro Direto não são livres de Imposto de Renda (IR) e possuem taxa de custódia de 0,20%. No caso do Tesouro Selic, os investidores são isentos da custódia caso tenham até R$ 10 mil investidos.

Veja a simulação feita por Jorge com um investimento de R$ 1 mil:

Posso perder dinheiro?

O Tesouro Selic é o título mais conservador do Tesouro Direto. Ou seja, não há o risco de ‘perder dinheiro’ nessa modalidade. Contudo, fora os indexados à Selic, existem outras duas categorias:

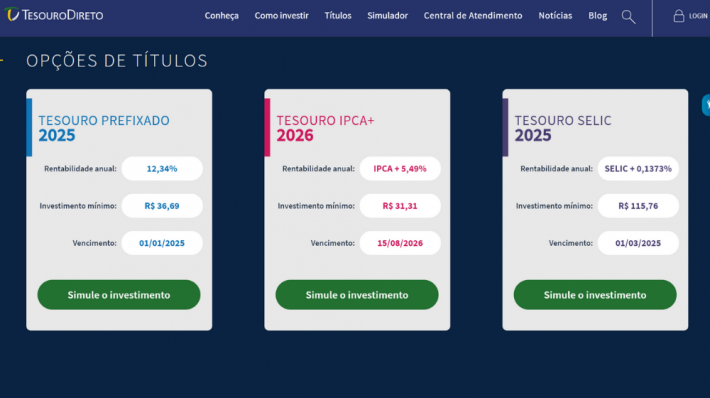

- Títulos prefixados (Tesouro Prefixado): rentabilidade anual fixa se levada até o vencimento.

- Títulos híbridos atrelados à inflação (Tesouro IPCA+): rentabilidade é dada pela variação da inflação no período mais uma taxa prefixada.

Ambos sofrem efeitos de marcação a mercado. Isso significa que os papéis desvalorizam conforme as expectativas para os juros. Quando o mercado espera que a Selic suba, quem tem prefixados e IPCA+ na carteira vê esses títulos desvalorizarem. Já quando o mercado espera que a Selic caia, esses títulos se valorizam.

O prejuízo ou os ganhos só são consumados caso o investidor venda os papéis antes do vencimento. Se o resgate for feito na data acordada, a rentabilidade contratada é mantida.

De acordo com Jorge, da Quantzed, isso acontece pela seguinte lógica: imagine que um investidor comprou um prefixado que paga 12% ao ano, só que a expectativa do mercado é que os juros continuem subindo para além disso. Logo, novos títulos prefixados são emitidos - com juros acima desses 12%. O prefixado comprado pelo investidor, portanto, passa a valer menos caso seja vendido antes do vencimento.

“É natural e faz sentido que o ativo que paga 12% valha menos que o ativo que paga mais juros”, afirma Jorge. “Essa desvalorização não acontece de forma imediata à alta da Selic. Acontece de forma antecipada à medida em que a expectativa do mercado sobre as altas vá acontecendo.”

Massaro, da Carteira do Investidor, ressalta que o momento de comprar prefixados é justamente quando o investidor acredita que os juros vão cair. “Para quem está convicto que chegamos ao pico da montanha, ao fim da alta da Selic, seria o momento de comprar prefixados. Agora, se você acredita que os juros continuarão subindo, é ficar distante destes títulos”, diz. “O prefixado é destruído pela inflação.”

No caso dos híbridos indexados à inflação, ainda há a incerteza sobre o IPCA na precificação. “No longo prazo, é a única coisa que protege parcialmente contra a inflação”, afirma Massaro. “Já no curto prazo, muita gente se assusta com esses títulos, porque ele se comporta como um prefixado, perdendo valor (se os juros sobem).”

Essa também é a visão de Jorge. “A desvalorização ou valorização desse título vai acontecer em função da expectativa das altas da Selic e impacto no IPCA. Esse impacto no IPCA é incerto. A gente só vai saber exatamente quanto aquele título vai render em relação à inflação depois que o número oficial for divulgado”, ressalta.