O aumento, estipulado em 2,75%, não deve provocar mudanças significativas de modo imediato, mas sinaliza um possível início de reconfiguração dos investimentos no Brasil, em termos de rentabilidade. Portanto, especialistas recomendam cautela antes de qualquer decisão.

Por conta da queda brusca nos juros, acelerada pela pandemia do coronavírus, os ativos de renda fixa foram bastante prejudicados, uma vez que muitos desses títulos utilizam a Selic como um balizador para devolver os ganhos dos recursos aplicados. Em muitos casos, o retorno real está negativo, quando descontada a inflação, que não para de crescer. Situação bem diferente do que se tinha anos atrás, quando os juros básicos no Brasil eram de duas casas decimais – 14,25% até outubro de 2016.

Outro efeito direto da redução da Selic foi o boom de novos investidores pessoa física na bolsa de valores brasileira, que atingiu a base de 3,261 milhões de CPFs em dezembro do ano passado. No mesmo período de 2019, essa marca era de 1,690 milhão de clientes.

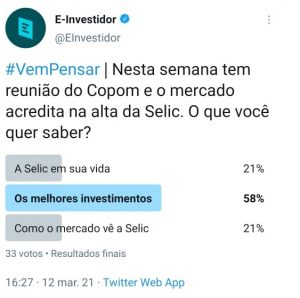

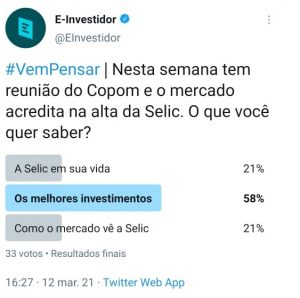

Perguntamos aos leitores do E-Investidor em uma enquete no Twitter o que eles gostariam de saber sobre Copom e Selic. Descobrir quais os melhores investimentos com a alta dos juros foi a opção mais votada. Confira a análise.

Retorno da renda fixa?

Para especialistas consultados pelo E-Investidor, a alta da Selic não deverá provocar uma debandada de volta à renda fixa, uma vez que muitos títulos dessa classe de investimentos já possuíam taxas que abarcavam a expectativa de alta dos juros básicos.

“O aumento, dentro do esperado, vai sinalizar para o mercado uma melhora de percepção de controle da inflação, crescimento econômico e diminuição do risco fiscal. Isso para a bolsa é bom”, analisa André Querne, sócio da Rio Gestão de Recursos. “Essa correção de juros em alta e bolsa para baixo não é tão direta como parece”, frisa.

A expectativa de boa recepção do mercado deve se confirmar também com o caminho estimado para a Selic ao longo de 2021. Conforme o último boletim Focus, divulgado na última segunda-feira (15), a taxa básica de juros do Brasil esperada para o fim de 2021 subiu de 4% para 4,5%. Já para o fim de 2022, a projeção dos economistas permaneceu em 5,5%.

“Dependendo do que o BC coloque na ata, de acelerar isso até o final do ano, pode ter uma expectativa do real se valorizando em relação ao câmbio [dólar], por exemplo. E a taxa de juros de longo prazo, que indica melhor o risco do País e que está hoje entre 7% e 8%, vai diminuir”, acrescenta Querne.

Afinal, quais os melhores investimentos?

Na renda fixa, os investidores não devem nutrir esperanças de grandes ganhos, uma vez que a alta não será o suficiente para compensar a inflação. Portanto, títulos com liquidez diária, como o Tesouro Selic ou Certificados de Depósito Bancário (CDBs), devem permanecer com ganho real negativo.

“Neste momento macroeconômico global de recuperação econômica, de muito estímulo monetário e fiscal, devemos pensar em preservação de capital. E só tem um título para isso, que é o pós-fixado”, explica Marilia Fontes, sócia-fundadora da Nord Research e colunista do E-Investidor.

Para a especialista em renda fixa, ainda que no curtíssimo prazo os pós-fixados tenham retorno real negativo, o início do ciclo de alta da Selic mostra que é melhor evitar os títulos pré-fixados e os indexados à inflação.

“Se as taxas desses títulos longos subirem, você perde toda a diferença entre a nova taxa e a anterior, através da marcação a mercado. Então pode haver prejuízo”, diz Fontes”. “Se você já ganhou muito dinheiro até aqui, por que se submeter a um prejuízo agora? Por que não simplesmente vender e alocar em um pós-fixado?”, questiona.

Daniel Funabashi, sócio e assessor de investimentos da iHUB, concorda que o momento não é de se pensar no longo prazo na renda fixa. Por isso, para ele, o melhor a se fazer é pegar carona na subida da Selic com títulos pós-fixados, como o Tesouro Selic.

“Quando os juros atingirem um patamar alto, considerado estável, o investidor pode pensar no longo prazo e começar a comprar títulos longos. Quando a Selic estiver em 6%, por exemplo, vai ter opções muito melhores de títulos do que tem agora. Agora não é o momento de comprar títulos muito longos, porque corre o risco de ficar travado em taxas não muito boas”, observa Funabashi.

Para Mauro Avelar, superintendente de produtos da Ágora Investimentos, investimentos de curto prazo não têm escapatória: “Tem que estar no Tesouro Selic, em CDB com liquidez diária, ou fundo DI”.

Já sobre os títulos pré-fixados, ele sugere aporte em ativos de prazo de até quatro anos. “Com isso, o investidor consegue se apropriar do prêmio que existe na curva de juros, que neste prazo, a curva de juros está trabalhando em torno de 7,5% ao ano”, diz Avelar.

Quem busca fugir da renda fixa, a sócia da Nord destaca a opção de fundos imobiliários que investem em recebíveis, ou os multimercados, dada a variedade de ativos que este produto engloba. “Os multimercado conseguem ganhar tanto na queda quanto na alta da taxa de juros, através do mercado de futuros, acessar investimentos estrangeiros, investir em commodities, enfim, eles conseguem acessar vários produtos que as pessoas físicas têm dificuldade”, diz Fontes.

Já para ações, a recomendação da colunista do E-Investidor vai para ações de bancos, que são muito penalizadas quando a Selic está baixa. “Agora com os juros subindo, esses devem aumentar as margens. Então é um tipo de setor na bolsa que seria beneficiado”, destaca Fontes.