“Um fundo para reserva de emergência, nunca, jamais, em hipótese nenhuma, deve ter crédito privado na carteira.”

Publicidade

“Um fundo para reserva de emergência, nunca, jamais, em hipótese nenhuma, deve ter crédito privado na carteira.”

CONTINUA APÓS A PUBLICIDADE

A afirmação foi proferida por Ricardo Brasil, fundador da Gava Investimentos, para alertar sobre a possível contradição do maior fundo de renda fixa voltado para pessoas físicas do mercado brasileiro: o “Nu Reserva Imediata”, do Nubank, com mais de 1,2 milhão de cotistas.

O ativo contava na carteira com debêntures, títulos emitidos por empresas, como Americanas (AMER3), que passa por uma crise histórica após descobrir um rombo de R$ 20 bilhões nos balanços.

Publicidade

Invista em oportunidades que combinam com seus objetivos. Faça seu cadastro na Ágora Investimentos

“Se o fundo do Nubank (Reserva Imediata) foi vendido como opção para reserva de emergência, chega ao absurdo. Me parece um tanto imprudente”, diz o especialista.

Como o próprio nome sugere, a aplicação é indicada pelo banco digital para alocação de reserva emergência, mas assustou os investidores ao apresentar prejuízos em janeiro. O fundo é comercializado dentro da ferramenta “caixinha” da fintech e pela NuInvest, aplicativo da plataforma de investimento do Nubank.

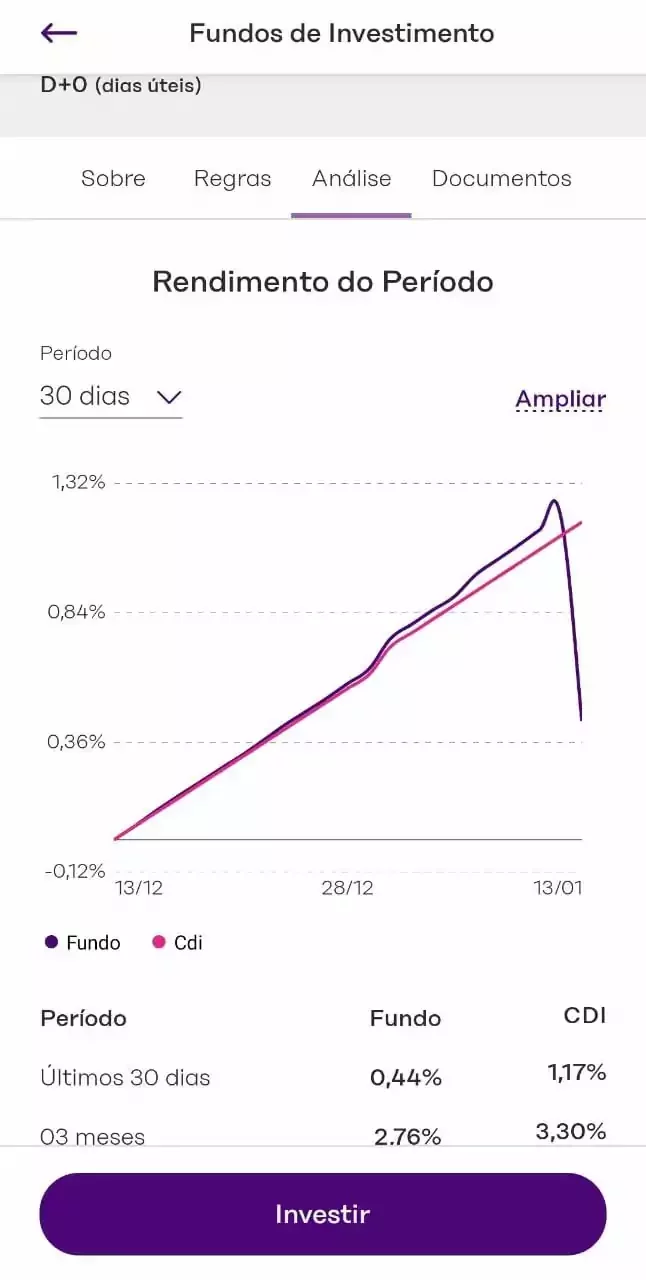

De acordo com levantamento feito por Einar Rivero, head comercial da plataforma TradeMap, o fundo acumula rentabilidade negativa de -0,5% até o dia 17 de janeiro (última data disponível). Somente na quinta-feira (12) e na sexta (13), após a descoberta das “inconsistências contábeis” na Americanas, a aplicação registrou queda de -0,75%. Na última terça-feira (17), a queda foi de -0,19%.

O grande responsável pelas perdas foram os títulos de dívida da Americanas. Segundo o TradeMap, o Nu Reserva Imediata tinha, até setembro (último dado disponível), quase 1% do seu patrimônio líquido em debêntures da Lojas Americanas e da B2W.

Publicidade

As debêntures da varejista terminaram a semana passada com uma queda de cerca de 50% devido ao escândalo financeiro, o que afetou os fundos que tinham o ativo na carteira. No total, cerca de 22,9% do patrimônio do Nu Reserva Imediata está aplicado em debêntures, segundo dados de dezembro do ano passado.

“O risco do crédito privado é de se descobrir uma inconsistência nas demonstrações financeira e da empresa não pagar o título. Já tiveram casos como o da Enron, que chegou a ser a maior empresa em valor de mercado nos EUA, Americanas, IRB Brasil (IRBR3) etc. Não há segurança para o investidor”, diz Brasil, da Gava.

Marcos Iório, gestor da Integral Investimentos, afirma que as debêntures da Americanas são vistas agora de forma diferente pelo mercado do que eram antes da crise. “A capacidade da empresa pagar as dívidas ficou menor. Houve reflexo na precificação das debêntures, que antes eram considerados high grade (melhor grau de investimento), agora já não estão classificados dessa maneira”, diz. As agências de classificação de risco S&P Global Ratings e a Moody’s já rebaixaram os ratings para os ativos da Americanas.

Apesar de ter descrito em sua lâmina a respeito da exposição ao crédito privado, muitos investidores foram pegos de surpresa. O fundo era vendido para reserva de emergência, elencado dentro da plataforma como de risco extremamente baixo e voltado para quem tem objetivos de mais curto prazo. Reflexo dessa situação é que entre 11 e 16 de janeiro, o fundo perdeu 61,3 mil cotistas.

Publicidade

Yuri Matheus Gouveia, analista de segurança da informação, integra a lista de clientes que levou um susto ao abrir o aplicativo do Nu Invest e ver que o gráfico do Nu Reserva Imediata apontava uma queda brusca de rentabilidade. “Cheguei até mesmo a pensar que tivesse ocorrido algum problema técnico no aplicativo. O fundo é de renda fixa, indicado para reserva, não sabia que podia cair assim”, disse Gouveia.

Questionada, a Nu Asset, responsável pelo fundo, reafirma a rentabilidade positiva do produto nos últimos 90 dias (+2,72%). Também ressalta que a posição em debêntures da Americanas está sendo revista, que o fundo trabalha para garantir rentabilidade, segurança e liquidez imediata e que o percentual investido em crédito privado está dentro dos limites regulatórios (de até 50% do patrimônio).

“A Nu Asset Management, gestora de fundos de investimentos do Nubank, esclarece que o fundo de renda fixa ‘Nu Reserva Imediata’ possui estratégia desenhada para ser uma opção de baixo risco e alta liquidez, e busca performance acima do CDI ao longo do tempo”, diz a instituição, em nota.

Os especialistas consultados pelo E-Investidor são unânimes em apontar que a reserva de emergência deve ser investida nas opções mais conservadoras, como títulos públicos pós-fixados vinculadas à Selic (Tesouro Selic) e Certificados de Depósitos Bancários (CDBs) pós-fixados atrelados ao CDI, sigla para Certificado de Depósito Interbancário, uma taxa com lastro em operações realizadas entre instituições bancárias.

Os CDBs, vale lembrar, possuem proteção do Fundo Garantidor de Crédito (FGC) até R$ 250 mil. Em caso de falência da instituição financeira que emite os papéis, o investidor fica resguardado até essa quantia. Fundos de renda fixa mais simples também são indicações.

“Um fundo para reserva de emergência precisa ser mais restritivo e vedar exposição a ativos mais arriscados. É por isso que recomendo que as pessoas utilizem fundos ditos ‘Selic Simples’, em que o regulamento especifica somente investimentos em compromissadas do Banco Central e Tesouro Selic“, diz Luiz Felippo, sócio e analista de fundos da Nord Research.

Publicidade

Essa também é a visão de Rodrigo Knudsen, gestor de renda fixa da Empiricus Gestão. “O problema aqui não está no fato de o fundo de renda fixa conservador ter debêntures da Americanas, o problema está no quanto ele tem em debêntures, como ele está diversificado e como esse fundo foi vendido”, afirma Knudsen. “Fundo para reserva de emergência é fundo que só investe em título público pós-fixado, risco só do governo. Reserva de emergência que perde dinheiro não faz sentido.”

Segundo Knudsen, se um fundo de renda fixa tem uma exposição a debêntures tamanha que possa causar perdas “visíveis” ao investidor, já se torna contraindicado para reserva de emergência. Para essas aplicações, as perspectivas devem ser mais de longo prazo.

“Se o fundo tem 10% ou 20% em crédito privado e exposição de 0,1% por emissor, não tem problema, pois é algo que não vai fazer diferença em caso de situações como a da Americanas. Uma exposição tão pequena que os investidores nem conseguiriam ver na cota (os prejuízos). No caso do fundo do Nubank, a exposição era muito grande”, diz Knudsen.

Essa também é a visão de Iório, gestor da Integral Investimentos. “Os fundos mais indicados para reserva de emergência são aqueles com menor nível de risco possível, que compram LFTs (Tesouro Selic).”

Publicidade

Para Brasil, da Gava Investimentos, a lição que fica para o investidor é sempre estar atento à composição do fundo de investimento para que não haja surpresas no caminho. “Muita gente confunde renda fixa com ‘sem risco’ e todo investimento tem risco. O título privado paga mais, mas tem um risco maior do que um título bancário que paga menos. Por pior que sejam esses eventos no mercado, eles servem para amadurecimento”, conclui.

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador