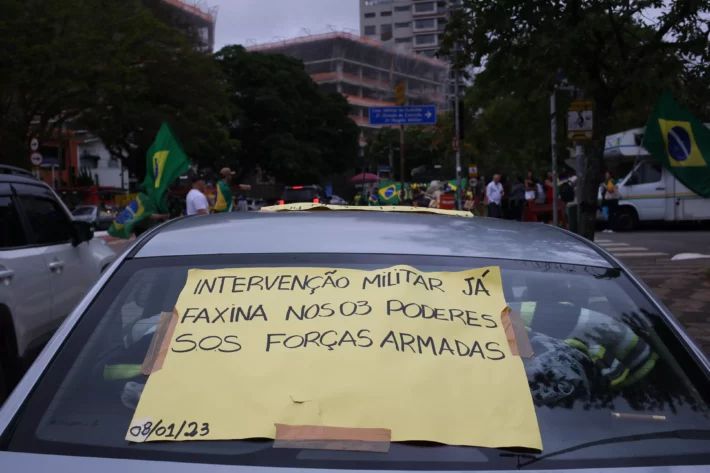

No último domingo (8), apoiadores radicalizados do ex-presidente Jair Bolsonaro (PL) invadiram e depredaram o Congresso, Planalto e o Supremo Tribunal Federal (STF) em Brasília (DF). As reivindicações pediam intervenção militar, anulação da eleição, prisão ou inelegibilidade de Lula, assim como o fechamento do STF.

As chances de isso acontecer são mínimas. Ainda assim, muitos brasileiros, apoiadores do ex-presidente ou não, desconhecem as consequências práticas dos incentivos ao desrespeito à Constituição. Nessa toada, o E-Investidor conversou com especialistas do mercado financeiro para explicar as implicações práticas dessa hipótese: qual seria a consequêcia para a economia, o investimento estrangeiro e para a bolsa de valores?

No mercado, o episódio teve pouca repercussão, uma vez que os investidores realmente não consideraram que os ataques aos prédios públicos tenham potencial para representar uma verdade ameaça à democracia (leia mais sobre isso nesta reportagem). “Considero o risco de rompimento institucional muito baixo, quase desprezível”, diz Mário Lima, analista sênior de política e macroeconomia da Medley Advisors.

É consenso de que o risco de uma intervenção como essa, de fato, se concretizar é muito baixo, mas é necessário manter certa vigilância. Em outubro de 2022, por exemplo, o entendimento entre os especialistas de mercado era de que não haveria clima para um “Capitólio” brasileiro, como foi apontado nesta reportagem. Entretanto, a invasão ocorreu.

Os radicais desejam uma catástrofe

Cuidado com o que deseja. Elcio Cardozo, sócio da Matriz Capital, e Ricardo Jorge, especialista em renda fixa e sócio da Quantzed, utilizaram o termo “catástrofe” para definir os efeitos na economia brasileira de uma intervenção militar e deposição do presidente eleito.

A consequência mais imediata seria a intensa fuga de capital estrangeiro do país. Os investidores gringos, diante de uma ruptura institucional, tenderiam a tirar dinheiro do Brasil o mais rápido possível e a realocar esses recursos em outros mercados. A principal motivação é o medo da instabilidade – em uma mudança tão brusca no espectro político, não há previsibilidade sobre o futuro.

Vale lembrar que investidores estrangeiros têm participação relevante na Bolsa brasileira. Somente em dezembro de 2022, eles foram responsáveis por uma fatia de 57,55% no mercado à vista. Com a saída dos gringos, as empresas enfrentariam uma grande perda de valor de mercado.

Mesmo que dentro do processo constitucional, a abertura no Senado do processo de impeachment contra a ex-presidente Dilma Rousseff em maio de 2016 provocou uma intensa retirada de dólares da economia. De acordo com o Broadcast, US$ 40,3 bilhões saíram do país naquele mês e o Ibovespa caiu 10,09%.

O segundo efeito seria o aumento da inflação, pela desvalorização do real, e consequentemente a escalada dos juros. “Além disso, existe a possibilidade de a comunidade estrangeira aplicar sanções econômicas ao Brasil, como ocorreu com a Rússia após a guerra com a Ucrânia, por exemplo, gerando um isolamento do país”, afirma Cardozo, da Matriz Capital.

A consequência de eventuais sanções é a dificuldade de se relacionar com outros países. “Caso isso realmente aconteça, as maiores empresas do país não poderiam exportar seus produtos e o mercado interno deixará de importar produtos necessários para a população”, diz Cardozo. “Com uma menor atividade econômica, temos como consequência o desemprego em massa.”

Essa também é a visão de Jorge, da Quantzed. “Todas as relações comerciais seriam comprometidas e isso afetaria diretamente a confiança dos investidores, sejam eles locais ou estrangeiros. O efeito de um cenário desse para a bolsa e para a economia no geral é catastrófico.”

A população seria a principal prejudicada por uma situação que desrespeite a Constituição. Aumento de desemprego, inflação e juros são questões que impactam diretamente o bolso dos brasileiros. Em termos gerais, o resultado imediato é um empobrecimento do País.

“Economicamente e socialmente é prejudicial para qualquer nação. É algo que devemos lutar sempre para que não aconteça”, afirma Jorge, da Quantzed. “Mas não vejo esse cenário como factível, mesmo com algumas pessoas apoiando a perda do poder institucional do País.”

Mario Goulart, analista de investimentos e criador do canal no Youtube ‘O Analisto’, ainda acrescenta o risco de corrida bancária. Frente ao possível pânico de um golpe de estado, a população correria para os bancos e corretoras para tirar o dinheiro das contas, o que poderia resultar na quebra das instituições financeiras. “Provavelmente seria necessário fechar a bolsa e decretar feriado bancário para evitar uma corrida a bancos”, diz Goulart.

As chances são mínimas

Mesmo que uma insurreição bolsonarista provocasse a queda do presidente Lula, as chances de um golpe de estado “vingar” são baixíssimas. Praticamente nulas, segundo os especialistas. Lima, analista sênior de política e macroeconomia da Medley Advisors, avalia que o cenário de polarização política dificultaria o estabelecimento de um novo líder, não eleito.

“A sociedade está muito dividida. Qualquer ruptura nessa linha enfrentaria a resistência de metade da população”, afirma Lima. “E os grandes poderes internacionais estão em apoio ao governo Lula e instituições formais. A reação internacional transformaria qualquer tentativa de golpe em algo relativamente rápido de ser revertido.”

Por mais rápido que o cenário fosse revertido, a fuga de capital estrangeiro seria inevitável. “Não me parece ser interessante para qualquer investidor ficar alocado em uma conjuntura destas. Inicialmente, os ativos tenderiam a uma depreciação, porque não se sabe para que lado o novo governo iria”, diz Lima.

O analista político ressalta que não há, atualmente, nenhum país com a relevância do Brasil no comércio internacional que tenha passado por uma ruptura. Por exemplo, o preço de commodities como soja, açúcar, etanol e café, poderia ser substancialmente afetado por uma crise brasileira. O que justificaria, mais uma vez, a aplicação de sanções internacionais em caso de rompimento dos poderes institucionais por aqui.

“Haveria a disparada desses preços de commodities alimentícias, desabastecimento e etc. Os reflexos são muito negativos no curto prazo. Impossível uma ruptura trazer reflexos positivos de curto prazo”, explica Lima. “Já a médio prazo, o mercado poderia se reacomodar em um novo cenário, se alguma racionalidade ou institucionalidade for preservada. O mercado é meio amoral.”

Goulart também admite uma acomodação, caso a nova liderança política assegurasse a continuidade de políticas econômicas minimamente racionais. “Haveria uma queda forte até haver algum tipo de segurança institucional. Supondo que um Congresso reconhecesse o novo governo rapidamente e desse garantias de que a ordem econômica fosse mantida, ok para a Bolsa”, diz.

Lima também ressalta que geralmente países que passam por rupturas já estão em processo de degradação institucional há algum tempo. Essa degradação leva, no médio prazo, a uma desintegração econômica.

Tomadas de poder repentinas, como seria no Brasil com o eventual sucesso dos ataques bolsonaristas, costumam ser observados em países menos relevantes economicamente, como Mianmar, Guiné, Sudão e Bolívia.

“Essas nações são mais periféricas economicamente”, diz Lima. “O mais próximo (do Brasil) é o Peru. Ali nenhum presidente termina o mandato, ninguém consegue governar de maneira adequada e ainda assim não é um país tão relevante economicamente quanto o Brasil.”

No final, fica claro que seja qual for o objetivo, romper com os riscos democráticos é o caminho mais rápido para que a economia de um país rume ao abismo. E os mais afetados, cientes ou não disso, são os cidadãos.