O destaque ficou justamente a Cogna, a empresa mais negociada no mês: apenas as seis calls mais compradas de COGN3 possuíam mais de 200 milhões de contratos em aberto.

A expectativa desses compradores era de grande valorização do papel. Boa parte desses contratos buscava cotações entre R$ 9, R$ 9,80 e R$ 11,80. O principal elemento no horizonte que deu ensejo a essa perspectiva foi o IPO da Vasta, subsidiária da Cogna na Nasdaq, em Nova York.

A ação de fato se valorizou ao longo das semanas anteriores ao certame, marcado para o dia 31 de julho. Mas os resultados do IPO em questão, que captou US$ 405,8 milhões, ficaram aquém das expectativas do mercado, e a partir daí o preço de COGN3 inverteu a tendência, passou a cair e estacionou na faixa entre R$ 7 e R$ 7,30. Na segunda-feira, o papel fechou o pregão negociado a R$ 6,87.

Com isso, quem apostou na alta de COGN3 se deu mal. Essas pessoas gastaram dinheiro em contratos que as autorizariam a comprar a ação por preços unitários mais altos que o valor ao qual ela foi negociada no dia de vencimento. E exercer esse direito no preço ajustado deixou de ser interessante. Portanto, o investimento que fizeram nas opções foi para o vinagre.

E o prejuízo não é pequeno: estima-se que o volume de contratos de opções de compra de COGN3 que viraram pó seja de pelo menos R$ 60 milhões. E agora?

Atrás de dinheiro fácil, investidor pessoa física errou a mão

O estrategista-chefe da Levante Investimentos, Rafael Bevilacqua, conta que COGN3 se tornou uma espécie de “ação da moda”, cultuada em redes sociais como o Twitter. Isso atraiu a atenção de muitos investidores pessoa física, que viram nos contratos de opções um instrumento para ter lucros rápidos e expressivos com a valorização esperada do papel. Mas eles não estavam preparados para manejar os riscos desse tipo de contrato.

“Fazer opções é algo muito complexo. Há toda uma dinâmica para calcular o preço”, diz o especialista.

Ele explica que o custo do contrato de opções é bem menor que o valor de compra objetivado. Por isso, se o investidor fizer uma alocação pequena e não acertar o direcionamento do mercado, tudo bem. Mas o prejuízo se multiplica quando, imbuído de excessiva confiança, ele passa a apostar pesado e compra um volume grande de opções.

“Se o investidor paga R$ 0,50 pelo direito de comprar uma ação a R$ 10, ele está limitando o prejuízo dele a 5%. É uma forma de entrar sabendo qual será a perda máxima. Alocando um percentual pequeno do patrimônio, se der errado, não terá grande impacto”, explica. “O problema é quem acha que vai ficar milionário do dia para a noite. A ganância derruba esse cara.”

O analista Marcio Loréga, da Ativa Investimentos, ressalva que nem todos os investidores que tinham opções de compra da Cogna na mão ficaram com o pó. Alguns optaram por rolar as opções para ver se ganham mais tempo e recuperam o recurso investido.

“Vamos ver como vai ficar a movimentação das opções da Cogna para este mês, com vencimento em setembro, para ver se a aventura desses investidores foi apenas um sonho de verão ou se o mercado será mais bondoso com o papel”, afirma.

Recuperação do papel passa por fundamentos da empresa e situação do mercado

O que acontecerá com o preço de COGN3 depende de diversas variáveis. Mas esse grande volume de investidores que apostaram na sua valorização e se deram mal não deverá, por si só, pressionar as cotações do papel ainda mais para baixo.

“Uma coisa é o papel, outra são essas opções. São bichos totalmente diferentes, não dá para estabelecer uma relação”, afirma Bevilacqua. “O que vai determinar a cotação do papel serão os fundamentos da empresa.”

Embora não a tenha em seu portfólio atual, o estrategista-chefe da Levante considera a Cogna uma companhia bem gerida.

“É uma empresa diversificada e tem feito um bom trabalho de virar a chave no caminho da digitalização. Mas, até mostrar resultados por esse caminho, o ciclo será um pouco mais longo”, pondera.

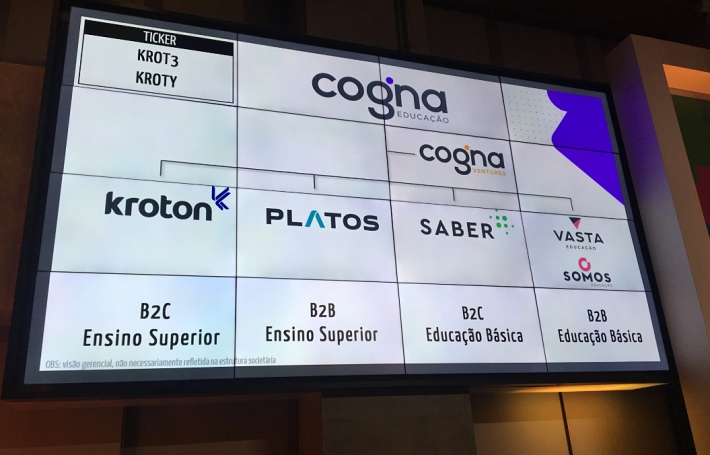

A diversificação a que ele se refere é fruto da reorganização feita em 2019. Até então, sob o nome Kroton, ela atuava apenas com o ensino superior. Hoje, tornou-se uma holding que controla quatro empresas: a própria Kroton, a Saber (ensino básico e idiomas), a Somos (prestação de serviços de gestão para escolas) e a Platos (serviços de gestão para instituições de ensino superior).

Loréga frisa que a desvalorização de COGN3 é fruto de um movimento de realização dos investidores, natural depois de uma alta tão expressiva como a do mês passado.

“Em julho, o papel teve uma valorização de 25,26%, o que é bastante relevante. E a empresa se capitalizou com o IPO, o que é bastante bom. Mas existem desafios para e informações que pesaram negativamente, como a renúncia do diretor da companhia no início de agosto”, diz.

Além disso, é preciso considerar que a conjuntura do setor e da própria Bolsa não está muito favorável para a Cogna.

“O momento para a educação não é dos melhores possíveis. A inadimplência dos alunos começa a pesar. E a Bolsa está desmoronando, não apenas a ação da Cogna. É preciso melhorar alguma coisa em nível de Brasil para as ações começarem a andar um pouco mais”, afirma Bevilacqua.