Entre o Plano Gerador de Benefício Livre (PGBL) e o Vida Gerador de Benefício Livre (VGBL), a diferença entre eles é que a incidência de imposto do VGBL é igual a do Tesouro Direto, sendo somente em cima dos rendimentos. Já no PGBL o imposto é cobrado em cima do valor total investido, ou seja, o montante principal e rendimentos.

Isso poderia ser um ponto contra o PGBL, porém, por outro lado, ele te permite reduzir a base de cálculo do Imposto de Renda em até 12% do seu salário bruto.

Como funciona o PGBL:

Suponha um salário de R$ 5 mil. Ao final do meu ano, eu teria um salário total bruto de R$ 67 mil aproximadamente (5 mil x 12 + 13o + férias).

Separando 12% desses meu total, eu teria: 67.000 x 12% = 8.040,00

Assim, a base de cálculo do meu IR cairia de 67.000 para 58.960,00 (67.000 – 8.040).

O Imposto de Renda que eu pagaria, iria de 18.425,00 (67.000 * 0,275) para 16.214,00 (58.960 * 0,275), ou seja, uma economia de 2.211,00.

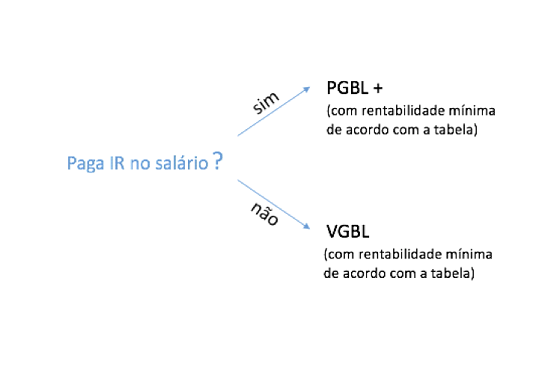

Essa economia, por sua vez, pode ser utilizada para investimento no Tesouro Direto. Desta forma, o PGBL acaba se sobressaindo aos outros investimentos. Mas lembre-se: se você é autônomo, ou recebe via dividendos, e não paga IR, o PGBL nunca irá valer a pena (quando comparado ao VGBL).

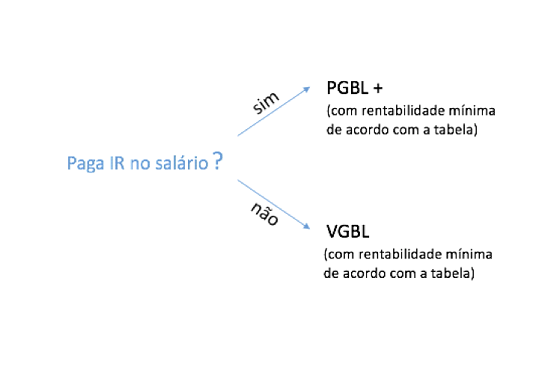

Desta forma, a decisão seria a seguinte:

Porque “PGBL +”? Coloquei o “+” para sabermos que a estratégia depende do benefício da dedução no IR ser reinvestido. Caso contrário, o PGBL não seria melhor em relação ao VGBL.

Quanto a tabela regressiva ou progressiva de IR a escolher, prefiro sempre escolher a regressiva, pois a progressiva depende de você ter uma renda muito baixa no futuro, e não dá para anteciparmos isso. Então, prefira a regressiva.

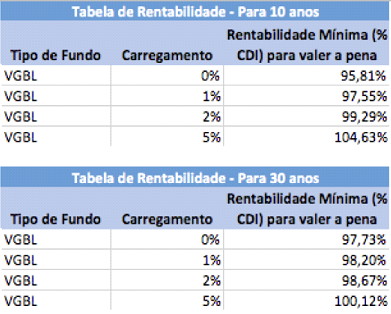

Tomada esta decisão, precisamos analisar agora se o fundo que queremos investir vale a pena. Para analisarmos isso, montei umas tabelas de quanto teria que ser a rentabilidade mínima em relação ao CDI para que valesse a pena escolher um fundo.

Para calcular qual seria o melhor investimento, utilizamos uma taxa nominal média do período de 11%, ou seja, abaixo dos 13,75% atuais da Selic. Implicitamente, estou imaginando que para os próximos anos nossos juros nominais cairiam, e se estabilizariam depois nesta média.

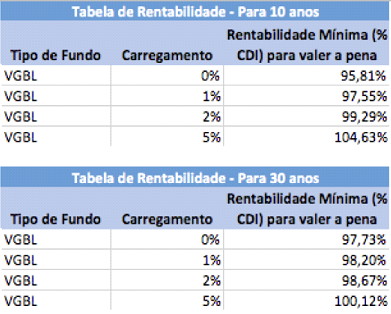

O que percebemos alterando os valores da tabela, é que, no caso do VGBL, para que ele seja mais rentável que o Tesouro Direto, ele teria que ter as seguintes rentabilidades (dadas as taxas de carregamento cobradas):

Ou seja, se seu prazo para a aposentadoria for de 10 anos a partir de hoje, e se seu fundo cobrasse uma taxa de carregamento de 1%, a rentabilidade mínima que ele teria que apresentar no período seria de 97,55% do CDI de acordo com a primeira tabela.

Já se você só estivesse planejando se aposentar daqui a 30 anos, a rentabilidade mínima para um fundo que cobra um carregamento de 0% seria 97,73% do CDI.

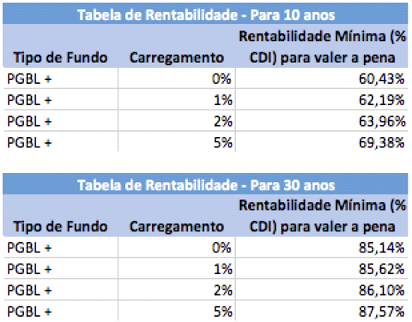

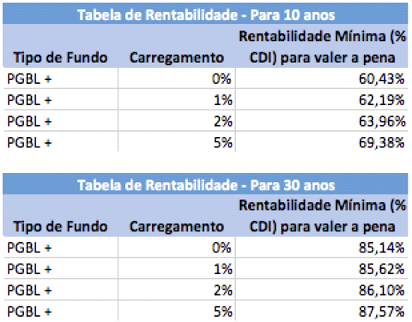

Para os fundos da estratégia PGBL +, os valores seriam diferentes, ficando da seguinte forma:

Ou seja, para a aposentadoria em 10 anos, seu fundo com carregamento de 1% teria que render acima de 62,19% do CDI do período para ser melhor que o Tesouro Direto.

É um valor bem mais baixo que o VGBL, por conta do benefício da restituição do IR.

Mas como saber se o seu fundo terá essa rentabilidade?

Saber ao certo não tem como, mas analisar os retornos passados, e como ele se comportou em relação ao CDI nos últimos anos é uma boa estimativa de como ele deve se comportar no futuro.

Peça ao seu corretor ou banco que ofereceu o plano de Previdência, uma tabela de qual foi a rentabilidade do fundo nos três últimos anos. Digamos que foi 5,05% em 2019, 2,70% em 2020 e 4,07% em 2021.

Depois, digite no Google “Calculadora do cidadão Banco Central do Brasil”. Clique no primeiro resultado, e vá na aba “CDI”, colocando os intervalos de ano. Exemplo: para a Selic de 2019 coloque como data inicial “01/01/2019” e final “01/01/2020”, e terá uma rentabilidade no período de 5,95%.

Para 2020 seria 2,75% e para 2021 4,42%.

Neste exemplo, a rentabilidade em % do CDI do seu fundo foi: 2019 = 84,87% (5,05/5,95), em 2020 = 98,18% (2,70/2,75) e 2021 = 92,08% (4,07/4,42).

Este fundo está rendendo em torno de 89,77% do CDI. Então vamos imaginar que ele fique por aí.

Se ele fosse um VGBL, não valeria a pena investir nele. De acordo com a tabela, para prazos de 30 anos para a aposentadoria o interessante seria taxas próximas a 98%. Já se ele fosse um PGBL, na estratégia PGBL +, seria sim interessante investir neste fundo.

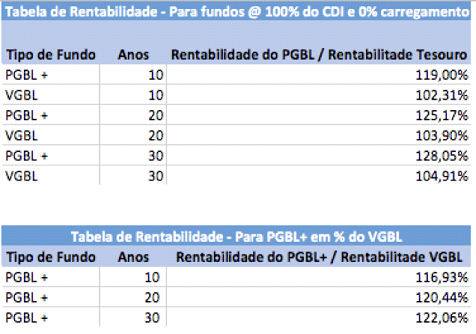

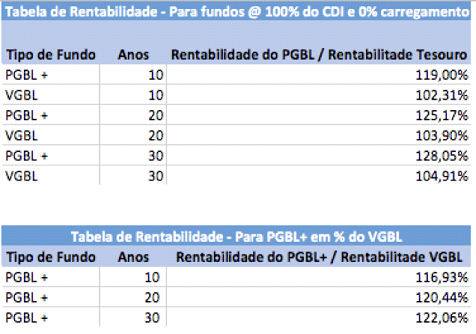

O ideal é buscar fundos que rendam em torno de 100% do CDI com 0% de carregamento. A tabela abaixo mostra o quanto a sua estratégia de investir em fundos de Previdência seria melhor do que investir em Tesouro Direto pós-fixado, se fosse o caso dos 100% do CDI:

Podemos perceber por esta tabela que a grande diferença está no PGBL +. O VGBL em relação ao Tesouro Pós-fixado tem uma diferença pequena. O benefício seria de no máximo 104,91% depois de 30 anos. Isso se o PGBL rendesse 100% do CDI com 0% de carregamento. Além disso você correria o risco de mudança de gestor e performance ruim.

Eu particularmente não acho que vale a pena travar um investimento por tanto tempo para ganhar 105% do CDI. Isso poderia ser facilmente alcançado com uma LCA (isenta) que paga 90% do CDI. Atualmente encontramos com facilidade LCAs de bancos seguros rendendo 95% do CDI.

Porém, a estratégica do PGBL + já fica bem atrativa, a medida que te rende até 128% do CDI ao longo do tempo. Este já seria uma rentabilidade difícil de achar sem que se corra muito risco. Embora eu recomende esta, não posso deixar de lembrar que você só pode fazer a estratégia com até 12% do seu salário bruto do ano.

Então, para saber o limite das contribuições mensais, é só pegar o seu salário e multiplicar por 0,133333. Se você ganhar digamos 5.000,00 por mês, você poderia contribuir com no máximo 5.000 * 0,133333 = 666,66.

Resumindo:

• Se você recebe salário que desconta o IR, escolha o PGBL com IR regressivo e invista o reembolso do IR no Tesouro Direto. Invista até 13,33% do seu salário por mês no PGBL. Escolha fundos que rendem acima da rentabilidade mínima da tabela.

• Se você não recebe desta forma, a melhor opção seria o VGBL, porém, produtos isentos acabam sendo uma oportunidade mais líquida e segura. Então opte pela gestão ativa de renda fixa via produtos do tesouro e títulos privados.

Mas eu já tenho um plano de previdência

Neste caso, deve-se fazer a análise da rentabilidade. Se ela estiver de acordo com a tabela de rentabilidades mínimas, valeria a pena manter seu plano. Caso contrário, sacar para investir no Tesouro pode ser um bom negócio, ou fazer portabilidade para um fundo melhor.

Cuidado apenas com o IR regressivo do seu plano, o ideal seria se já tivesse passado pelo menos 6 anos desde a sua aplicação.

Para outras características, como renda vitalícia e outros benefícios é preciso que se faça a conta do valor presente dos fluxos prometidos em comparação ao valor líquido sacado.