Murillo Torelli, especialista em Contabilidade Financeira e Tributária e professor da Universidade Presbiteriana, explica que o IRRF desconta um percentual bem baixo, só 0,005% do valor da venda da ação. O objetivo da Receita é apenas identificar quando houver operação. “Esse imposto só serve como uma espécie de denúncia que a corretora faz para Receita Federal”, diz o especialista.

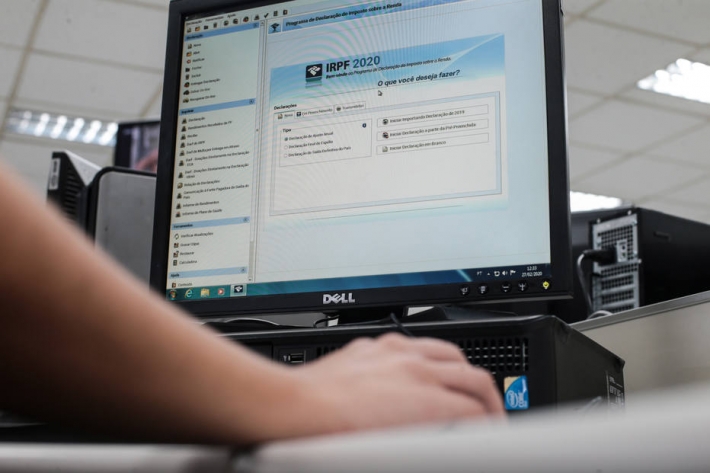

Vale lembrar que, devido à crise da pandemia de covid-19, a Receita Federal anunciou no início deste mês que o fim do prazo da entrega da declaração do IR de pessoa física foi adiado para o dia 30 de junho. Inicialmente, a data limite era 30 de abril.

Lembre-se: a tributação de ações é mensal!

Um ponto muito importante da tributação das ações é que ela é feita mensalmente, e não anualmente como o IR. Assim, o investidor deve ter uma grande disciplina ao longo do ano para não ficar em débito com a RF.

Para realizar esse pagamento mensal, o investidor deve entrar no site da Receita Federal e gerar um Documento de Arrecadação de Receitas Federais (DARF) até o último dia útil do mês. “O maior erro que o investidor pode cometer não é esquecer de declarar no IR, e sim esquecer de pagar o DARF mensalmente”, afirma Torelli.

Assim, qualquer movimentação na B3 deve ser declarada mensalmente, embora nem todas sejam tributáveis. Se as vendas do mês não ultrapassarem os R$ 20 mil, o investidor deve declarar o lucro como isento no DARF. Ele só será tributado acima desse valor.

“Se for uma operação normal na B3, a tributação é de 15% sobre o lucro. Se for uma operação day trader, 20%. Caso a pessoa tenha uma perda, o que pode acontecer no mercado de renda fixa, ela pode compensar na tributação de ganhos futuros”, conta Torelli.

Agora, sim, vamos ao passo a passo!

Reúna as informações

O ponto de partida para declarar ações no IR 2020 é juntar todas as informações pertinentes às movimentações que você fez na Bolsa de Valores entre 31/12/2018 até 31/12/2019. Tenha em mãos as notas de corretagem, Informe de Rendimentos e os DARFs.

Informe suas ações a Receita Federal

- Escolha a opção “Bens e Direitos”

- No campo Código, selecione o item 31 para Ações

- Informe discriminação das ações – especificar a quantidade ações; o nome da empresa/ticker papel e CNPJ; a corretora utilizada para a compra

- Preencha a sua posição em 31/12/2018 e em 31/12/2019

- Faça o mesmo procedimentos com cada uma das suas ações

Informe as operações isentas

Para declarar as vendas mensais abaixo de R$ 20 mil o investidor deve seguir as seguintes etapas:

- Clique no campo “20. Ganhos líquidos em operações no mercado”

- Selecione “Novo”

- Informe o tipo de beneficiário e o valor final

- Repita o processo para cada uma das vendas mensais abaixo de R$ 20 mil

- Depois de inserir todas as ações, clique em “OK”

Informe as operações tributáveis

- Escolha a opção “Operações Comuns/Day Trade”

- Informe o valor do lucro ou prejuízo obtido em cada mês, conforme a sua planilha. Separe-os em operações comuns e Day Trade

- No campo referente à janeiro, verifique se há prejuízos para compensar de dezembro de 2018. Se houver, preencha o valor deles em “Prejuízos a compensar”

- Ao finalizar cada mês, acesse a aba “Consolidação do Mês” e verifique se a alíquota foi calculada corretamente no campo “Imposto a pagar” e informe o valor pago na DARF em “Imposto pago”

- Para compensar o IR retido na fonte, basta colocar em “IR fonte (Lei nº 11.033/2004) no mês”. Para o Day Trade, ele é lançado em “IR fonte Day-Trade no mês”

- Ao finalizar todo o preenchimento, vá até o mês de dezembro e verifique o total de IR retido na fonte e faça a soma dos recolhidos nas vendas acima de R$ 20 mil e dos Day Trades e informe em “Imposto Pago/Retido” no campo “3. Imposto sobre a renda na fonte (Lei nº 11.033/2004)”

- Repita o processo para todas as operações que entram nesta classe.