- Veja, aqui, o checklist com todos os documentos para declaração do IR

Tanto no caso da renda variável como na renda fixa, há algumas particularidades que definem o porcentual da alíquota do tributo. O que não muda é: quem se enquadra nos termos e é obrigado a declarar o IR deve sempre informar os seus investimentos na declaração, estejam eles ou não na faixa de cobrança de imposto.

Segundo relatório divulgado pela Receita Federal em 8 de junho, 17,6 milhões de declarações já foram entregues. O montante é pouco mais que metade da expectativa da Receita, de 32 milhões de declarações.

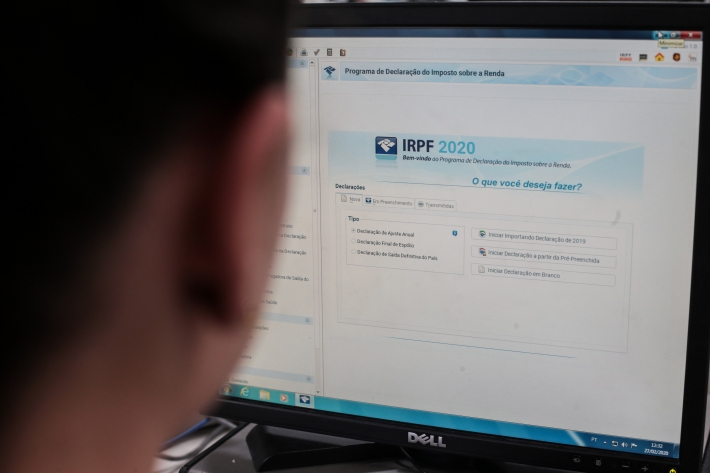

Neste ano de 2020, por conta das mudanças e turbulências da pandemia causada pelo novo coronavírus, o prazo, que tradicionalmente termina no final de abril, foi prorrogado até o dia 30 de junho. A transmissão deve ser feita via sistema da Receita Federal até às 23h59; também é possível baixar um app para celular. Lembrando ainda que o serviço de recepção das declarações não funciona entre 1h e 5h da manhã (horário de Brasília).

O E-Investidor elencou as principais dúvidas sobre como declarar o IR 2020, focadas sobretudo na apuração e demonstração do Imposto de Renda no mercado de renda variável. As respostas são do “Manual de IR 2020 – Tributação no Mercado de Renda Variável”, elaborado pela Ágora Investimentos. Também foi utilizado como fonte o livro “Perguntas e Respostas 2020 – Imposto de Renda de Pessoas Físicas”, disponível no site da Receita Federal:

Quem está obrigado a declarar o IR 2020, ano-calendário 2019?

Precisa apresentar a declaração a pessoa física residente no Brasil que, no ano-calendário 2019, tenha recebido rendimentos tributáveis anuais de mais de R$ 28.559,70, ou rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte cuja soma foi superior a R$ 40 mil.

Sou investidor da Bolsa de Valores. Quando começo a pagar IR?

Investidores com ganho líquido acima de R$ 20 mil mensais em operações de compra e venda de ações ou de ouro na Bolsa de Valores precisam recolher o imposto. Caso o valor tenha sido inferior a esse montante, o contribuinte fica isento do pagamento. O mesmo vale para quem investe em ações de pequenas e médias empresas (conforme o artigo 16 da Lei nº 13.043, de 13 de novembro de 2014). O código que o investidor deve informar na guia do DARF (Documento de Arrecadação de Receitas Federais) é o 6015 (ganhos líquidos em operações em bolsa). A tributação é feita sobre o lucro total.

Minhas vendas de ações ficaram abaixo dos R$ 20 mil mensais de lucro. Mesmo assim preciso declarar o valor?

Embora não seja tributável, é necessário sim declarar o montante no preenchimento da declaração do IR, no campo “rendimento isento e não tributável”.

Quais são os documentos necessários que investidores em renda variável precisam para a declaração do IR?

No IR, é necessário declarar sua posição, os rendimentos e prejuízos mensais na venda de ações, opções e mercado futuro, proventos recebidos, carteira de ações entre outros ativos. É preciso solicitar à corretora os informes de rendimento financeiro, notas de corretagem, comprovante de posição de custódia do fim de 2019, informações de operação mensal Bovespa, extrato financeiro e extrato mensal de custódia.

Qual é a alíquota de imposto de renda para operações de renda variável na Bolsa de Valores?

A Bolsa de Valores segrega por modalidade de mercado, onde se aplica 15% para: mercado à vista, de opções, a termo e mercado futuro, além de fundos de investimentos (Índice de Ações, Fundo de Ações, FIP, FIA, entre outros). Em operações de day trade e fundos de investimentos imobiliários, o porcentual é de 20%.

Opero day trade. Também sou isento se os rendimentos não alcançarem R$ 20 mil?

Não. A isenção não é válida para investidores com ganhos líquidos aferidos em operações day trade (de compra e venda diária no mercado de ações). Ou seja: qualquer valor obtido por essa operação deve ser informado na declaração do imposto de renda. O mesmo vale para investidores nos mercados derivativos e em cotas de fundos de índice da Bolsa.

Os rendimentos de operação day trade sujeitam-se à incidência do imposto sobre a renda retida na fonte?

Sim, na alíquota de 1%. O responsável pela retenção do imposto na fonte é a instituição financeira responsável (corretora de valores) que receber a ordem do cliente. O valor retido na fonte pode ser deduzido do imposto incidente sobre os ganhos líquidos apurados no mês, ou nos meses subsequentes se, até o fim do ano-calendário, houver saldo de imposto retido.

E qual é o critério considerado pela corretora de valores na operação de day trade para aplicar a alíquota de 1%?

Na apuração do resultado da operação, serão considerados, pela ordem: primeiro negócio de compra com o primeiro de venda ou o primeiro negócio de venda com o de compra, sucessivamente.

Como são tributadas aplicações em renda variável na bolsa de valores feitas por duas ou mais pessoas?

Segundo a Receita Federal, caso sejam cônjuges ou companheiros, o limite de isenção (ou seja, operações mensais de venda abaixo de R$ 20 mil) é aplicado para ambos, e é preciso informar o montante separadamente. O mesmo vale para casais cujos investimentos em bolsa ultrapassarem o teto, e devem apurar e tributar separadamente os ganhos líquidos auferidos por cada um. Não é permitida apuração e tributação mensal em conjunto. Caso os cônjuges apresentem a declaração anual juntos, deve-se preencher o “demonstrativo de apuração e ganhos – renda variável” para cada investidor, registrando separadamente as operações.

Não resido no Brasil, mas possuo aplicações em renda variável no país. De que forma funciona a tributação?

As regras são as mesmas previstas para residentes no país. Ou seja, no caso de aplicações nos fundos de investimento em ações e em operações de swap, registradas ou não em bolsa, a alíquota é de 10%. Para renda fixa, 15%.

Tenho investimentos no exterior. Preciso declarar?

Todo o lucro de transações feitas fora do país devem ser informados para a Receita Federal, na ficha “Bens e Direitos”. O tributo varia de 15% a 22,5%, de acordo com o capital acumulado. Caso tenha conta corrente fora do Brasil, a pessoa também precisa fornecer essa informação. Só está totalmente livre do Leão quem não tem mais residência no país.

De que maneira funciona a tributação dos fundos de investimentos?

As alíquotas aplicadas aos fundos de investimentos dependem do prazo da aplicação e dos ativos na carteira do fundo. O IR incide no momento do resgate e, a cada seis meses, numa espécie de antecipação do tributo sobre os fundos. A alíquota varia de 22,5% (prazo de aplicação de 180 dias) a 15% (mais de 720 dias). As informações são cedidas pela corretora ou banco. Na ficha “Bens e Direitos” do IR, o declarante preenche o quanto está aplicado no investimento.

Os fundos de Investimento Imobiliários (FIIs) são isentos de IR?

Sim, mas somente se a cota do investidor for menor do que 10% do valor total. Na hora de fazer a declaração, procure o menu “Rendimentos Isentos e Não Tributáveis (código 26)” , e coloque todos os resultados de lucros e prejuízos, mês a mês. Isso deve ser feito mesmo no caso de isenção de IR. Se a cota ultrapassar 10%, há uma alíquota de 20% de IR no momento do resgate, que é paga por meio do DARF pelo investidor no mês seguinte da venda do fundo.

Por exemplo: se o lucro com o fundo imobiliário foi de R$ 2 mil, será preciso pagar R$ 400 de imposto no próximo mês. Na hora da declaração, o contribuinte precisa detalhar apenas o lucro líquido da transação. Que, neste caso, foi de R$ 1,6 mil.

Faço operações em criptomoedas/bitcoin. Esse tipo de investimento é tributável?

Sim, se as operações de compra e venda, transferência ou doação ultrapassarem os R$ 30 mil mensais. Assim como em outros investimentos, a alíquota varia conforme o lucro: até R$ 5 mil, 15% de IR. De R$ 5 mil a R$ 10 mil, 17,30%. De R$ 10 mil a R$ 30 mil, 20%. E acima de R$ 30 mil, o porcentual é de 22.5%.

E para os produtos de Renda Fixa, como o IR é cobrado?

O imposto para Tesouro Direto, CDB e Debêntures é retido na fonte pela própria corretora. A base de cálculo utilizada é a diferença positiva entre o valor do resgate/venda com o valor da aplicação. Se classificados em longo prazo, as alíquotas são as seguintes: 22,5% em aplicações de até seis meses; 22% de seis a 12 meses; 17,5% de 12 meses e 1 dia até 24 meses e 15% em investimentos com mais de 24 meses.

Quais são os investimentos isentos de Imposto de Renda?

A Poupança, LCI (Letra de Crédito Imobiliário), LCA (Letra de Crédito do Agronegócio), CRI (Crédito de Recebíveis Imobiliários), CRA (Crédito de Recebíveis Agrícolas), CDA (Certificado de Depósito Agropecuário), WA (Warrant Agropecuário) e o CDCA (Certificados de Direitos Creditórios do Agronegócio). Todos eles são os investimentos isentos de imposto. De qualquer forma, lembre-se: declare os valores desses produtos no campo “Rendimentos Isentos e Não Tributáveis” no seu IR.

Existem casos em que o cliente pode ser “bloqueado” de sua corretora?

Sim. Se ele não atualiza as suas informações com as instruções da CVM (Comissão de Valores Mobiliários), ou não honra as liquidações financeiras dos ativos negociados, ficando inadimplente com a corretora. Há risco inclusive de o cliente ter o seu capital reduzido, podendo até mesmo chegar a zero.

O que acontece caso o investidor não recolha os impostos, nem declare seus rendimentos, resultados e valores investidos em cada produto?

É importante que o investidor entenda que declarar não significa automaticamente pagar o tributo; há isenções e alíquotas diversas conforme o prazo, valores, tipo de produto, entre outros fatores. Caso não declare os investimentos ou não pague os impostos (quando é tributável), a pessoa pode ter o seu CPF bloqueado, além de pagar multas e juros. Pessoas com o CPF irregular passam por uma série de problemas, como impossibilidade de movimentar contas bancárias, tirar passaporte, participar de concursos públicos, fazer um financiamento, entre outras complicações.

Quanto tempo vai levar para eu receber a restituição do imposto de renda 2020?

Neste ano, a restituição do Imposto de Renda (devolução do valor a mais ou a menos pago para a Receita Federal no ano anterior) começou a ser paga no dia 29 de maio, antes do término do prazo da entrega da declaração (estendida para o fim de junho). Receberam o primeiro lote pessoas com prioridade legal: idosos e pessoas com deficiência. Os lotes seguintes serão pagos em: 30 de junho (2º lote), 31 de julho (3º), 31 de agosto (4º) e 30 de setembro (5º lote).

Considerando a prorrogação do prazo de entrega da declaração, as restituições pagas em maio e junho não terão correção pela Selic (válida a partir do terceiro lote). O crédito é realizado apenas em conta corrente ou poupança em nome do contribuinte. Quem vive no exterior também precisa receber em um banco brasileiro. Caso não tenha conta no Brasil, o contribuinte deve nomear um procurador no país para receber o dinheiro. Apesar de não existir uma maneira de saber em qual lote estará o seu valor a receber, a Receita Federal informa que, quanto antes a declaração é entregue, mais cedo chega a restituição. Ou seja: quem entregou no final de abril e não aproveitou a prorrogação provavelmente receberá já no próximo lote.