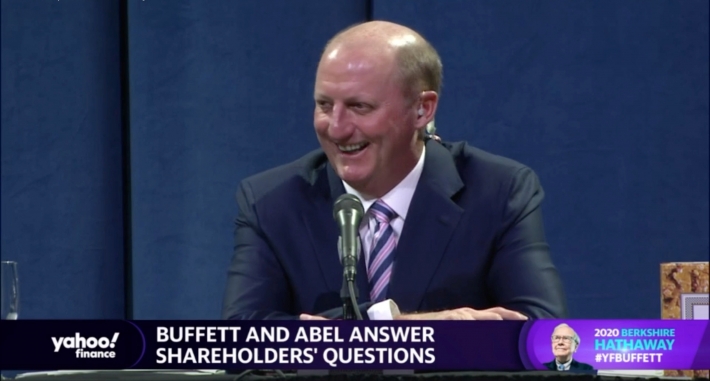

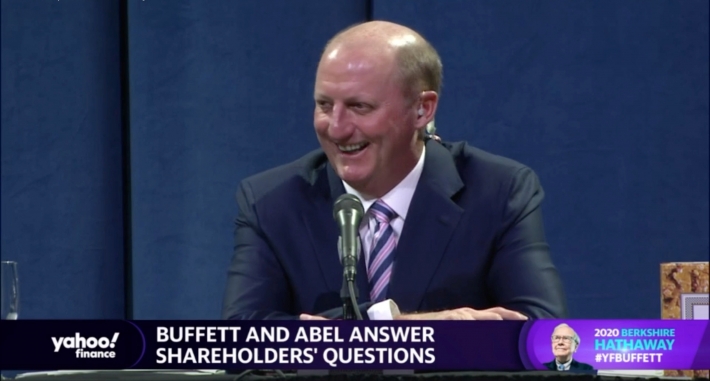

(The Washington Post) – As peculiaridades de uma reunião anual no período de quarentena deram aos investidores da Berkshire Hathaway Inc. sua visão mais abrangente de um homem que poderia suceder Warren Buffett.

(The Washington Post) – As peculiaridades de uma reunião anual no período de quarentena deram aos investidores da Berkshire Hathaway Inc. sua visão mais abrangente de um homem que poderia suceder Warren Buffett.

CONTINUA APÓS A PUBLICIDADE

Separado de Buffett no palco, o executivo Greg Abel passou mais tempo do que o habitual na assembleia, respondendo a perguntas dos acionistas sobre tópicos que variam de como as empresas da Berkshire estão lidando com a pandemia a oportunidades de acordos de empréstimos. O presidente e CEO Buffett ainda dominou a reunião on-line no sábado (2) e não fez indicação de que deixaria o cargo em breve, mas a presença de Abel deu aos investidores uma visão melhor de um executivo que normalmente fica nos bastidores.

“Ele demonstrou um conhecimento muito amplo em toda a empresa. Ele é claramente muito inteligente”, disse David Kass, professor de finanças da Robert H. Smith School of Business da Universidade de Maryland. Buffett e Abel mostraram que “estão no mesmo comprimento de onda, pensam o mesmo”.

Publicidade

Invista em oportunidades que combinam com seus objetivos. Faça seu cadastro na Ágora Investimentos

A questão da sucessão está sempre presente na Berkshire, uma vez que Buffett tem 89 anos e seu parceiro de negócios de longa data, Charlie Munger, 96. Por décadas, os investidores da Berkshire se mudaram para Omaha, Nebraska, para ouvir o par dar conselhos e observações enquanto transformavam um tecido doente – negócios em um conglomerado agora avaliado em mais de US$ 443 bilhões. Mas Buffett disse em sua carta anual divulgada este ano que ele e Munger “há muito tempo entraram na zona urgente” e que a Berkshire estava “100% preparada” para a partida.

Abel, vice-presidente de operações que não são de seguros, e Ajit Jain, vice-presidente de 68 anos que supervisiona as seguradoras, há muito são vistos como os principais candidatos a substituir Buffett um dia, com o investidor bilionário chamando-os de “indivíduos extraordinários “em sua carta mais recente. Jain e Munger estavam ausentes da reunião anual deste ano porque moram mais longe de Omaha do que Abel. Munger estava com boa saúde, observou Buffett no sábado.

Os observadores da Berkshire se concentraram mais em Abel, 57, nos últimos anos. Contador por formação, ele ajudou a construir o império de energia da empresa, desempenhando um papel ativo no fechamento de acordos. Essa é uma habilidade essencial para qualquer líder da Berkshire em busca de maneiras de sobrecarregar o crescimento.

Ele atua há muito tempo como vice de Buffett, ocupando um cargo no conselho da Kraft Heinz Co. Agora, ele supervisiona todas as empresas não seguradoras da Berkshire, um mandato que inclui a ferrovia BNSF, Dairy Queen e até uma coleção de varejistas.

Publicidade

“Para ser vice-presidente da Berkshire, vocês precisam ser altamente talentosos, mas também acreditam nos princípios da Berkshire”, disse Richard Cook, sócio e gerente de portfólio da Cook & Bynum Capital Management. “Isso importa muito para Buffett.”

Durante a reunião anual de sábado, realizada on-line este ano, Abel deu aos investidores uma noção de como essas operações estavam se adaptando ao cenário pandêmico e econômico de coronavírus. Ele também apresentou questões mais amplas sobre as perspectivas da Berkshire, como acordos de financiamento. Ele defendeu a capacidade da Berkshire de obter oportunidades lucrativas quando Buffett se for e os benefícios de um conglomerado, uma estrutura que poderia enfrentar um ataque de um investidor ativista.

“Sem Warren e Charlie no comando, não vejo a cultura de Berkshire mudando”, disse Abel. “Grande parte disso é ter perspicácia nos negócios para entender a transação, as perspectivas econômicas e, em seguida, a capacidade de agir rapidamente”.

A cena, incluindo a descrição de Buffett de Abel como um bom alocador de capital, juntamente com os investidores Todd Combs e Ted Weschler, “fortemente” sinalizou que Abel é o candidato mais provável, disse Meyer Shields, analista da Keefe, Bruyette & Woods, domingo, em nota para os clientes.

Publicidade

“A preferência expressa de Abel pela ‘estrutura única’ da Berkshire (ou seja, sua capacidade de investir fluxos de caixa de qualquer de suas diversas operações) torna extremamente improvável qualquer tipo de cisão pós-Buffett a curto prazo”, disse Shields.

Ainda assim, nada está gravado em pedra. Buffett ainda não nomeou publicamente um sucessor e tem um punhado de executivos que poderiam assumir o cargo. O lendário investidor demonstrou mais uma vez na reunião deste ano que ainda é mentalmente perspicaz, de acordo com Kass.

“Escute, não há ninguém melhor que Warren e Charlie”, disse Abel. “Mas, igualmente, temos uma equipe talentosa em Berkshire, tanto no nível da Berkshire quanto dentro de nossos gerentes, que obviamente também podem enxergar oportunidades muito rapidamente”.

Invista em informação

As notícias mais importantes sobre mercado, investimentos e finanças pessoais direto no seu navegador