Vamos pensar juntos sobre esses pontos? Para facilitar, vamos analisar sob a ótica do seu bolso:

Por quanto tempo ele será capaz de suportar até que a economia volte ao normal? Quando digo “normal” não me refiro ao “ideal”, com índices de crescimento robustos e pleno emprego. Mas em situação normal de temperatura e pressão.

Diante das incertezas que nos cercam você já parou para pensar se está cuidando dos seus investimentos da melhor maneira? Uma característica fundamental para uma boa gestão é saber que imprevistos acontecem, portanto, ter disponibilidade de recursos em cenários que se precisa de caixa é primordial. Claro, tudo isso sem abrir mão de retorno e segurança. Seguem algumas dicas para que você entenda um pouco melhor se está preparado.

Primeiro passo

Você sabe seu perfil de investidor? Vale a pena investir um pouco do seu tempo neste importante tema.

Muitas pessoas que se consideram arrojadas podem ter uma surpresa quando fazemos perguntas sobre sua idade, sua tolerância ao risco e o prazo dos seus investimentos. Talvez você não seja tão arrojado assim quando pensar qual é o risco que seu bolso corre. Todas as instituições exigem que você responda um questionário para entender o seu perfil de investidor e recomendo que responda atentamente todas as perguntas, de acordo com seus objetivos e momento de vida. Só assim você terá seus investimentos compatíveis ao seu perfil.

Cuidado com os “especialistas” do churrasco do fim de semana : “meu parente/amigo/vizinho já ganhou muito dinheiro com um tipo de investimento”. Quando você questiona qual foi o investimento, o “especialista” muitas vezes não sabe dizer ao certo ou diz que conhece alguém que pode ligar para te assessorar na hora de investir com taxas muito boas. Parece familiar essa conversa? Acho que todo mundo já escutou alguém falando sobre esse assunto, mas lembre-se: cada um tem seu próprio perfil e tolerância ao risco e sabe o quanto está disposto a se expor em cenários voláteis e desafiadores, como nos dias atuais. Além disso, nunca é demais lembrar a regra de todos os mercados: quanto maior a rentabilidade proposta, maior tende a ser o risco.

No mundo dos investimentos é comum ouvir histórias de sucesso, mas poucos contarão o que deu errado na hora de investir naquela oportunidade de “ouro”. Isso pode ser explicado tanto pela frustração ou pela sensação de ter errado em algo tão óbvio, muitas vezes ignorando o risco que estava correndo.

Será que você é essa pessoa arrojada que tem perfil para assumir tais riscos em busca de uma maior expectativa de retorno? Será que em um cenário adverso você está preparado para esperar o mercado acalmar e se recuperar, sem desfazer dos seus investimentos realizando prejuízos?

São perguntas que devemos nos fazer antes de investir e por isso é melhor você primeiro entender qual é seu perfil de investidor e seguir as recomendações de acordo com sua tolerância ao risco

Não é por acaso que para investir no Brasil existe legislação específica, que obriga instituições financeiras realizar um questionário para entender melhor o perfil do cliente antes de recomendar qualquer investimento. Por isso não caia no conto do “especialista” que sem entender seu objetivo já sai oferecendo produtos ou dando dicas de investimento.

Quando falamos em classificação de perfil normalmente encontramos as seguintes categorias: Conservador, Moderado, Dinâmico ou Arrojado, eventualmente a denominação pode variar de acordo com cada instituição financeira. Importante dizer que você só pode ser classificado em um deles, não existe no mundo de investimentos a flexibilidade de ser dois tipos ao mesmo momento. Contudo, você pode atualizar a qualquer momento seu perfil de acordo com seus objetivos, apetite ao risco e até assinar uma declaração de responsabilidade se o investimento não for adequado ao seu perfil e mesmo assim você quiser investir.

Viu como é importante conhecer seu perfil? Se fosse algo irrelevante nem existiria o tal termo de responsabilidade… Pois é, a coisa é mais séria do que você pensa!

Cada perfil possui uma seleção de ativos apropriada de investimento, que considera: liquidez, risco, retorno, prazo, taxas , entre outros quesitos. São milhares de opções de investimentos disponíveis no mercado, mas entender seu perfil é fundamental para encontrar o mais adequado.

Segundo passo

Já sabe qual instituição que vai cuidar do seu dinheiro?

Na hora de escolher considere sempre fatores como: segurança, solidez, conteúdo e informação. Ah, outro fator fundamental é ter alguém que você confie para te assessorar sobre na hora de investir, sem te empurrar algum produto ou algum ativo que não esteja de acordo com seu perfil só porque promete mais rentabilidade… Lembre-se do passo anterior: não existe segredo ou algo mágico. Quanto maior o retorno proposto, maior o risco.

Outro fator fundamental é conhecer a instituição financeira e seus especialistas, afinal serão eles que te ajudarão nos bons e nos maus momentos. Acredite, é muito bom saber que mesmo em momentos mais difíceis você terá orientação para te ajudar a tomar a decisão de como se posicionar, sem o risco de “sumir temporariamente” em qualquer situação adversa ou difícil de explicar porque recomendou aquele investimento fora do seu perfil.

Terceiro passo

Bom, já sabe seu perfil de investidor e escolheu uma instituição para investir, agora vou dar algumas dicas de como montar sua carteira de investimentos.

- Aplicação de parte dos recursos considerados como reserva de liquidez

Também conhecida como reserva de emergência, tem por objetivo custear suas despesas mínimas mensais tais como alugueis, contas de consumo, educação, alimentação, empregada, entre outras saídas de caixa como parcelas de financiamentos, compras e o respectivo período de tempo que deve ser custeado sem entrada de recursos. Por isso é importante cada um ter seu controle de gastos na ponta do lápis.

A reserva deve ser suficiente por quanto tempo? Esse tempo varia de pessoa para pessoa, mas podemos dizer que 6 meses é o prazo ideal.

Como o nome próprio já diz, trata-se da reserva financeira de alta liquidez, precisa estar disponível para resgate imediato, sem carência.

O foco desse investimento é produtos de alta liquidez com baixíssimo risco. Portanto, não dá para esperar grandes promessas de remuneração. Uma das principais referências dessa categoria é a taxa de juros.

É muito importante que você tenha uma reserva de emergência constituída antes de pensar em investir seus recursos disponíveis, pois será que ele estará disponível mesmo quando você precisar? Essa é sua segurança, seu “porto seguro” contra imprevistos e acredite, eles não avisam antes de chegar.

- Alocação dos demais recursos disponíveis diversificando a carteira investimentos

Para cada perfil é indicada uma alocação que distribui seus recursos em diferentes classes de ativos de acordo com o risco, prazo e características de cada investimento.

As classes de ativos são como grupos cujos produtos de investimento possuem comportamento correlacionado ou “similares”. Por exemplo, existem diversos tipos de investimentos atrelados à taxa de juros, como a famosa taxa CDI no mercado, na qual você pode encontrar Tesouro Selic, CDB, Letras Financeiras entre outros que acompanham esse indexador. Também é possível encontrar produtos pré-fixados, ou seja, que você já sabe a taxa pactuada no momento do investimento. Já os pós- fixados dependem da variação da taxa de referência. Entre os indexadores um dos mais comuns é o CDI que é impactado pelas mudanças da taxa básica de juros (Selic), exemplificando se o Banco Central elevar a Selic, seu investimento tende a ter uma remuneração maior se ele for atrelado ao CDI. O inverso também é verdadeiro. Outro indexador bastante comum é a taxa de inflação ao consumidor, o IPCA. Este também é um componente importante para preservar o seu poder de compra ao longo do tempo.

Como falamos são milhares de opções e, sabendo seu perfil, a instituição escolhida certamente te indicará as melhores alternativas de acordo com os seus objetivos.

“Diversificar”: existe ciência por trás dessa palavra do mercado financeiro. Carteiras diversificadas são comprovadamente mais resilientes em momentos de volatilidade e além disso, permitem ganhos mais consistentes em momentos de robustez da economia. Este termo surgiu na década de 50, através de Harry Markowitz. A sua mostrou matematicamente que os investidores não devem colocar todos os ovos na mesma cesta.

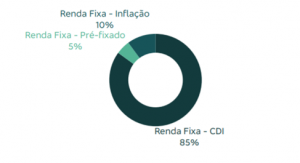

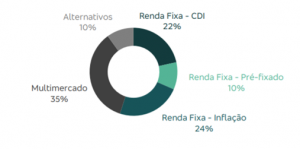

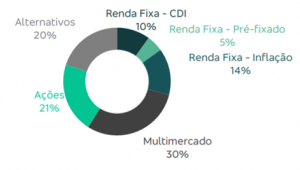

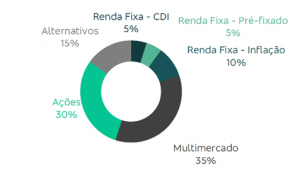

Nesse sentido, para você ter uma ideia de diversificação por tipo de perfil, consultei os especialistas da Ágora Investimentos, que me enviaram a distribuição de alocação por classe de ativo:

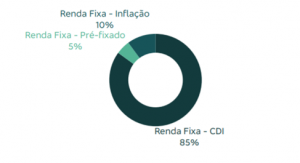

PERFIL CONSERVADOR

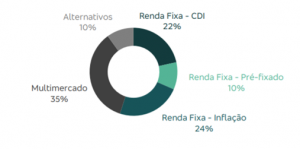

PERFIL MODERADO

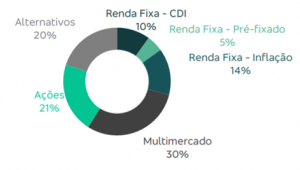

PERFIL DINÂMICO

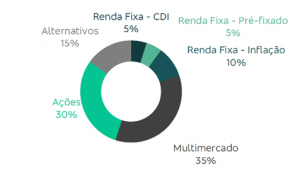

PERFIL ARROJADO

Perceba que você pode personalizar sua carteira, de acordo com a sua necessidade e com as perspectivas da economia. Você pode fazer isso sozinho, ou com o apoio de especialistas, que te auxiliarão a selecionar os ativos, considerando prazos, indexadores, liquidez, enfim… todos os critérios que atendam a sua necessidade e também o seu “conforto”.

Ficou curioso para saber qual é o seu perfil? Te convido a conhecer o simulador da Ágora Investimentos. Basta experimentar aqui.

Caso esteja se perguntando: e agora, acabou?

A resposta, sinto informar, é: “acabou de começar”! Ter sua carteira diversificada é um grande passo, mas você precisa cuidá-la. Revisá-la periodicamente e acompanhar o mercado. Para te ajudar a calibrar sua carteira ao longo do tempo, aqui neste portal você encontra muita informação relevante como matérias, reportagens, lives diárias, com conteúdo exclusivo e preparado pela equipe do E-Investidor e da Ágora Investimentos. Essas informações vão te deixar por dentro do que está acontecendo e te dar maior previsibilidade do que está por vir, especialmente os fatores que poderão impactar a sua carteira de investimentos.

Uma vida saudável passa também pela saúde financeira, por isso, trate-a com respeito!